Tài khoản 333 là tài khoản kế toán dùng để ghi nhận các khoản thuế phải nộp cho nhà nước, bao gồm thuế giá trị gia tăng, thuế thu nhập doanh nghiệp, và thuế tiêu thụ đặc biệt. Việc quản lý tài khoản này giúp doanh nghiệp theo dõi và thực hiện nghĩa vụ thuế một cách chính xác và đầy đủ. Trong bài viết dưới đây ACC sẽ cung cấp những thông tin về tài khoản 333. Mời bạn cùng thoi dõi nhé!

1. Tài khoản 333 là gì?

Tài khoản 333 là một tài khoản kế toán trong hệ thống kế toán doanh nghiệp, được sử dụng để phản ánh quan hệ giữa doanh nghiệp với Nhà nước về các khoản thuế, phí, lệ phí và các khoản khác phải nộp vào ngân sách nhà nước trong một kỳ kế toán.

2. Nguyên tắc kế toán tài khoản 333

Tài khoản 333 đóng vai trò quan trọng trong việc phản ánh quan hệ giữa doanh nghiệp và nhà nước về các khoản thuế, phí, lệ phí. Để đảm bảo tính chính xác và minh bạch trong việc hạch toán tài khoản này, doanh nghiệp cần tuân thủ nghiêm ngặt các nguyên tắc kế toán sau:

- Nguyên tắc phản ánh trung thực và đầy đủ yêu cầu doanh nghiệp phải ghi nhận mọi giao dịch liên quan đến thuế xuất nhập khẩu một cách trung thực, khách quan và không được làm sai lệch thông tin. Các số liệu ghi nhận phải dựa trên cơ sở các hóa đơn, chứng từ gốc và tuân thủ nghiêm ngặt các quy định của pháp luật về thuế.

- Nguyên tắc nhất quán yêu cầu doanh nghiệp phải lựa chọn một phương pháp hạch toán phù hợp cho các giao dịch liên quan đến thuế xuất nhập khẩu và áp dụng phương pháp đó một cách thống nhất trong suốt quá trình hoạt động.

- Nguyên tắc thận trọng đòi hỏi doanh nghiệp phải dự phòng đầy đủ các khoản thuế có khả năng phát sinh, kể cả những khoản chưa xác định chính xác số lượng hoặc thời điểm phải nộp.

- Nguyên tắc đối ứng là một nguyên tắc cơ bản trong kế toán, đòi hỏi mỗi giao dịch kinh tế phát sinh đều phải được ghi nhận vào ít nhất hai tài khoản. Một tài khoản sẽ được ghi nợ để phản ánh sự tăng lên của tài sản hoặc giảm đi của nguồn vốn, trong khi tài khoản còn lại sẽ được ghi có để phản ánh sự giảm đi của tài sản hoặc tăng lên của nguồn vốn

- Các khoản thuế phải được ghi nhận vào kỳ kế toán mà khoản thuế đó phát sinh, bất kể thời điểm thực hiện thanh toán.

3. Kết cấu và nội dung phản ánh của tài khoản 333

Bên Nợ:

- Số thuế GTGT đã được khấu trừ trong kỳ;

- Số thuế, phí, lệ phí và các khoản phải nộp, đã nộp vào Ngân sách Nhà nước;

- Số thuế được giảm trừ vào số thuế phải nộp;

- Số thuế GTGT của hàng bán bị trả lại, bị giảm giá.

Bên Có:

- Số thuế GTGT đầu ra và số thuế GTGT hàng nhập khẩu phải nộp;

- Số thuế, phí, lệ phí và các khoản khác phải nộp vào Ngân sách Nhà nước.

Số dư bên Có: Số thuế, phí, lệ phí và các khoản khác còn phải nộp vào Ngân sách Nhà nước.

Trong trường hợp cá biệt, TK 333 có thể có số dư bên Nợ. Số dư bên Nợ (nếu có) của TK 333 phản ánh số thuế và các khoản đã nộp lớn hơn số thuế và các khoản phải nộp cho Nhà nước, hoặc có thể phản ánh số thuế đã nộp được xét miễn, giảm hoặc cho thoái thu nhưng chưa thực hiện việc thoái thu.

Tài khoản 333 – Thuế và các khoản phải nộp Nhà nước, có 9 tài khoản cấp 2:

Tài khoản 3331 – Thuế giá trị gia tăng phải nộp: Phản ánh số thuế GTGT đầu ra, số thuế GTGT của hàng nhập khẩu phải nộp, số thuế GTGT đã được khấu trừ, số thuế GTGT đã nộp và còn phải nộp vào Ngân sách Nhà nước.

Tài khoản 3331 có 2 tài khoản cấp 3:

- Tài khoản 33311 – Thuế giá trị gia tăng đầu ra: Dùng để phản ánh số thuế GTGT đầu ra, số thuế GTGT đầu vào đã khấu trừ, số thuế GTGT của hàng bán bị trả lại, bị giảm giá, số thuế GTGT phải nộp, đã nộp, còn phải nộp của sản phẩm, hàng hoá, dịch vụ tiêu thụ trong kỳ.

- Tài khoản 33312 – Thuế GTGT hàng nhập khẩu: Dùng để phản ánh số thuế GTGT của hàng nhập khẩu phải nộp, đã nộp, còn phải nộp vào Ngân sách Nhà nước.

Tài khoản 3332 – Thuế tiêu thụ đặc biệt: Phản ánh số thuế tiêu thụ đặc biệt phải nộp, đã nộp và còn phải nộp vào Ngân sách Nhà nước

Tài khoản 3333 – Thuế xuất, nhập khẩu: Phản ánh số thuế xuất khẩu, thuế nhập khẩu phải nộp, đã nộp và còn phải nộp vào Ngân sách Nhà nước.

Tài khoản 3334 – Thuế thu nhập doanh nghiệp: Phản ánh số thuế thu nhập doanh nghiệp phải nộp, đã nộp và còn phải nộp vào Ngân sách Nhà nước.

Tài khoản 3335 – Thuế thu nhập cá nhân: Phản ánh số thuế thu nhập cá nhân phải nộp, đã nộp và còn phải nộp vào Ngân sách Nhà nước.

Tài khoản 3336 – Thuế tài nguyên: Phản ánh số thuế tài nguyên phải nộp, đã nộp và còn phải nộp vào Ngân sách Nhà nước.

Tài khoản 3337 – Thuế nhà đất, tiền thuê đất: Phản ánh số thuế nhà đất, tiền thuê đất phải nộp, đã nộp và còn phải nộp vào Ngân sách Nhà nước.

Tài khoản 3338– Thuế bảo vệ môi trường và các loại thuế khác: Phản ánh số phải nộp, đã nộp và còn phải nộp về thuế bảo vệ môi trường và các loại thuế khác, như: Thuế môn bài, thuế nộp thay cho các tổ chức, cá nhân nước ngoài có hoạt động kinh doanh tại Việt Nam…

- TK 33381: Thuế bảo vệ môi trường: Phản ánh số thuế bảo vệ môi trường phải nộp, đã nộp và còn phải nộp;

- TK 33382: Các loại thuế khác: Phản ánh số phải nộp, đã nộp, còn phải nộp các loại thuế khác. Doanh nghiệp được chủ động mở các TK cấp 4 chi tiết cho từng loại thuế phù hợp với yêu cầu quản lý.

Tài khoản 3339 – Phí, lệ phí và các khoản phải nộp khác: Phản ánh số phải nộp, đã nộp và còn phải nộp về các khoản phí, lệ phí, các khoản phải nộp khác cho Nhà nước ngoài các khoản đã ghi vào các tài khoản từ 3331 đến 3338. Tài khoản này còn phản ánh các khoản Nhà nước trợ cấp cho doanh nghiệp (nếu có) như các khoản trợ cấp, trợ giá.

4. Phương pháp hạch toán tài khoản 333

4.1 Thuế GTGT phải nộp (3331)

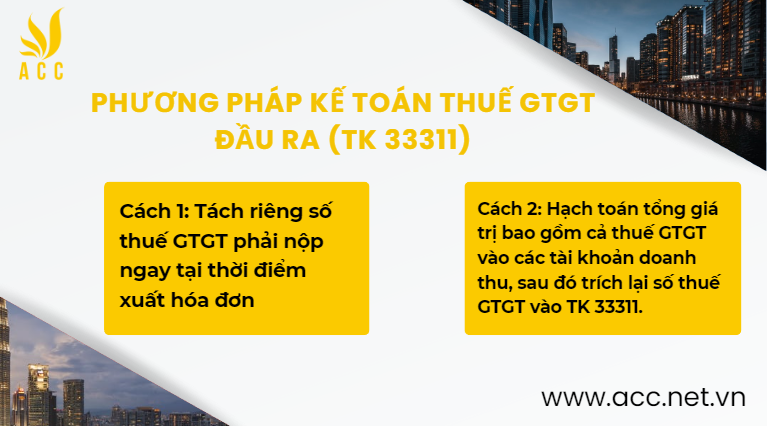

4.1.1 Phương pháp kế toán thuế GTGT đầu ra (TK 33311)

Khi xuất hóa đơn bán hàng:

Phương pháp trực tiếp:

Cách 1: Tách riêng số thuế GTGT phải nộp ngay tại thời điểm xuất hóa đơn

- Nợ: Các tài khoản 111, 112, 131 (Tổng giá thanh toán)

- Có: Các tài khoản 511, 515, 711 (Giá chưa có thuế GTGT)

- Có: TK 33311 (Thuế GTGT phải nộp)

Cách 2: Hạch toán tổng giá trị bao gồm cả thuế GTGT vào các tài khoản doanh thu, sau đó trích lại số thuế GTGT vào TK 33311.

Phương pháp khấu trừ: Hạch toán tương tự như phương pháp trực tiếp, nhưng số thuế GTGT sẽ được khấu trừ trong kỳ khai thuế.

Khi hủy hóa đơn, giảm giá hàng bán:

- Nợ: Các tài khoản 511, 515, 711 (Giá chưa có thuế GTGT)

- Có: Các tài khoản 111, 112, 131 (Tổng giá thanh toán)

- Có: TK 33311 (Thuế GTGT phải nộp)

Khi nộp thuế GTGT vào ngân sách nhà nước:

- Nợ: TK 33311

- Có: Các tài khoản tiền mặt hoặc các tài khoản phải trả

Ví dụ: Giả sử doanh nghiệp bán hàng hóa với giá bán chưa có thuế GTGT là 100.000 đồng, thuế suất GTGT là 10%. Khi xuất hóa đơn, doanh nghiệp sẽ hạch toán như sau (theo phương pháp trực tiếp, cách 1):

- Nợ: TK 111 (Phải thu khách hàng) 110.000 đồng

- Có: TK 511 (Doanh thu) 100.000 đồng

- Có: TK 33311 (Thuế GTGT phải nộp) 10.000 đồng

4.1.2 Kế toán thuế GTGT của hàng nhập khẩu (TK 33312)

Khi nhập khẩu vật tư, hàng hoá, TSCĐ kế toán phản ánh số thuế nhập khẩu phải nộp, tổng số tiền phải thanh toán và giá trị vật tư, hàng hoá, TSCĐ nhập khẩu (chưa bao gồm thuế GTGT hàng nhập khẩu), ghi:

- Nợ các TK 152, 153, 156, 211, 611,…

- Có TK 333 – Thuế và các khoản phải nộp Nhà nước (3333)

- Có các TK 111, 112, 331,…

Phản ánh số thuế GTGT phải nộp của hàng nhập khẩu:

Trường hợp thuế GTGT hàng nhập khẩu phải nộp được khấu trừ, ghi:

- Nợ TK 133 – Thuế GTGT được khấu trừ

- Có TK 3331 – Thuế GTGT phải nộp (33312).

Trường hợp thuế GTGT hàng nhập khẩu phải nộp không được khấu trừ phải tính vào giá trị vật tư, hàng hoá,TSCĐ nhập khẩu, ghi:

- Nợ các TK 152, 153, 156, 211, 611,…

- Có TK 3331 – Thuế GTGT phải nộp (33312).

Khi thực nộp thuế GTGT của hàng nhập khẩu vào Ngân sách Nhà nước, ghi:

- Nợ TK 3331 – Thuế GTGT phải nộp (33312)

- Có các TK 111, 112,…

4.1.3 Kế toán thuế GTGT được khấu trừ

Định kỳ, kế toán tính, xác định số thuế GTGT được khấu trừ với số thuế GTGT đầu ra phải nộp trong kỳ, ghi:

- Nợ TK 3331 – Thuế GTGT phải nộp (33311)

- Có TK 133 – Thuế GTGT được khấu trừ.

Trường hợp tại thời điểm giao dịch phát sinh chưa xác định được thuế GTGT đầu vào của hàng hóa, dịch vụ có được khấu trừ hay không, kế toán ghi nhận toàn bộ số thuế GTGT đầu vào trên TK 133. Định kỳ, khi xác định số thuế GTGT không được khấu trừ với thuế GTGT đầu ra, kế toán phản ánh vào chi phí có liên quan, ghi:

- Nợ TK 632 – Giá vốn hàng bán (thuế GTGT đầu vào không được khấu trừ của hàng tồn kho đã bán)

- Nợ các TK 641, 642 (thuế GTGT đầu vào không được khấu trừ của các khoản chi phí bán hàng, chi phí QLDN)

- Có TK 133 – Thuế GTGT được khấu trừ.

4.1.4 . Kế toán thuế GTGT phải nộp được giảm

Trường hợp doanh nghiệp được giảm số thuế GTGT phải nộp, kế toán ghi nhận số thuế GTGT được giảm vào thu nhập khác, ghi:

- Nợ TK 33311 – Thuế GTGT phải nộp (nếu được trừ vào số thuế phải nộp)

- Nợ các TK 111, 112 – Nếu số được giảm được nhận lại bằng tiền

- Có TK 711 – Thu nhập khác.

4.1.5. Kế toán thuế GTGT đầu vào được hoàn

Trường hợp doanh nghiệp được hoàn thuế GTGT theo luật định do thuế đầu vào lớn hơn thuế đầu ra, ghi:

- Nợ các TK 111, 112

- Có TK 133 – Thuế GTGT được khấu trừ.

4.2 Thuế tiêu thụ đặc biệt (TK 3332)

4.2.1 Bán hàng, cung cấp dịch vụ

Trường hợp tách ngay được thuế tiêu thụ đặc biệt

Khi thuế tiêu thụ đặc biệt (TTĐB) có thể tách riêng khỏi giá bán hàng hóa, dịch vụ, kế toán sẽ ghi nhận doanh thu bán hàng không bao gồm thuế TTĐB. Các nghiệp vụ kế toán:

Khi bán hàng hoặc cung cấp dịch vụ:

- Nợ: Tài khoản khách hàng/Doanh thu (không bao gồm thuế TTĐB)

- Có: Tài khoản hàng tồn kho/Chi phí sản xuất kinh doanh

- Nợ: Tài khoản 3332 – Thuế TTĐB

- Có: Tài khoản phải nộp ngân sách

Ví dụ: Giả sử doanh nghiệp bán một sản phẩm có giá bán là 110.000 đồng, trong đó thuế TTĐB là 10.000 đồng. Kế toán sẽ ghi nhận như sau:

- Nợ: Khách hàng 100.000

- Có: Hàng tồn kho 100.000

- Nợ: 3332 – Thuế TTĐB 10.000

- Có: Phải nộp ngân sách 10.000

- Khi thu hồi công nợ:

- Nợ: Tiền mặt/Phải thu ngân hàng

- Có: Khách hàng

Trường hợp không tách ngay được thuế tiêu thụ đặc biệt

Trong trường hợp thuế TTĐB không thể tách riêng khỏi giá bán, doanh nghiệp có thể sử dụng phương pháp ước lượng để phân bổ thuế TTĐB vào giá vốn hàng bán hoặc chi phí cung cấp dịch vụ. Tuy nhiên, phương pháp này cần được áp dụng một cách nhất quán và có cơ sở hợp lý.

4.2.1 Nhập khẩu hàng hóa

- Nợ các TK 152, 156, 211, 611,…

- Có TK 3332 – Thuế tiêu thụ đặc biệt.

Đối với hàng tạm nhập – tái xuất không thuộc quyền sở hữu của đơn vị, ví dụ như hàng quá cảnh được tái xuất ngay tại kho ngoại quan, khi nộp thuế TTĐB của hàng nhập khẩu, ghi:

- Nợ TK 138 – Phải thu khác

- Có TK 3332 – Thuế tiêu thụ đặc biệt.

4.2.3 Khi nộp tiền thuế TTĐB vào Ngân sách Nhà nước, ghi

- Nợ TK 3332 – Thuế tiêu thụ đặc biệt

- Có các TK 111, 112.

4.2.4. Kế toán hoàn thuế tiêu thụ đặc biệt đã nộp ở khâu nhập khẩu

Thuế TTĐB đã nộp ở khâu nhập khẩu, được hoàn khi tái xuất hàng hóa, ghi:

- Nợ TK 3332 – Thuế TTĐB

- Có TK 632 – Giá vốn hàng bán (nếu xuất hàng để bán)

- Có các TK 152, 153, 156 (nếu xuất hàng trả lại).

Thuế TTĐB đã nộp ở khâu nhập khẩu, được hoàn khi tái xuất TSCĐ, ghi:

- Nợ TK 3332 – Thuế TTĐB

- Có TK 211 – Tài sản cố định hữu hình (nếu xuất trả lại TSCĐ)

- Có TK 811 – Chi phí khác (nếu bán TSCĐ).

Thuế TTĐB đã nộp ở khâu nhập khẩu nhưng hàng hóa không thuộc quyền sở hữu của đơn vị, được hoàn khi tái xuất, ghi:

- Nợ TK 3332 – Thuế TTĐB

- Có TK 138 – Phải thu khác.

4.3 Thuế thu nhập doanh nghiệp (TK 3334)

Hàng quý tạm tính số thuế TNDN phải nộp ghi: Nợ TK 821 / Có TK 3334;

Nộp tiền thuế TNDN vào ngân sách nhà nước ghi: Nợ TK 3334 / Có TK 111 – 112;

Cuối năm tài chính, khi đã xác định số thuế TNDN phải nộp:

- Nếu số thuế TNDN phải nộp thấp hơn số tạm nộp thì số thuế nộp thừa sẽ ghi: Nợ TK 3334 / Có TK 8211;

- Nếu số thuế TNDN phải nộp lớn hơn số tạm nộp thì số thuế nộp thiếu ghi: Nợ TK 8211 / Có TK 3334 và phải nộp thêm số thuế nộp thiếu, hạch toán Nợ TK 3334 / Có TK 111 – 112.

4.4 Tài khoản 3335: Thuế thu nhập cá nhân (thuế TNCN)

Khi khấu trừ tại nguồn thuế TNCN trên thu nhập tính thuế của người lao động: Nợ TK 334 / Có TK 3335: Thuế TNCN khấu trừ

Khi thanh toán cho các cá nhân bên ngoài có phát sinh thu nhập

- Nợ TK 331: Tổng số tiền phải trả từ việc cung ứng dịch vụ thuê ngoài;

- Có TK 3335 : Thuế TNCN đã khấu trừ của cá nhân;

- Có TK 111 – 112: Số tiền thực lãnh.

Khi nộp thuế TNCN vào ngân sách nhà nước, hạch toán: Nợ TK 3335 / Có TK 111 – 112;

Khi chi trả tiền thù lao, dịch vụ thuê ngoài cho những cá nhân phát sinh thu nhập không thường xuyên:

- Nợ TK 623 – 627 – 641 – 642 – 635 hoặc Nợ TK 161 hoặc Nợ TK 353;

- Có TK 3335;

- Có TK 111 – 112.

4.5 Tài khoản 3336: Thuế tài nguyên

Định kỳ xác định số thuế tài nguyên phải nộp vào chi phí, hạch toán: Nợ TK 627 / Có TK 3336;

Khi thực hiện nộp thuế hạch toán: Nợ TK 3336 / Có TK 111- 112.

4.6 Tài khoản 3337: Thuế nhà đất, tiền thuê đất

Định kỳ xác định số thuế thuê nhà đất vào chi phí quản lý doanh nghiệp, hạch toán: Nợ TK 642 / Có TK 3337;

Khi thực hiện nộp thuế hạch toán: Nợ TK 3337 / Có TK 111 – 112.

4.7 Tài khoản 3338: Thuế bảo vệ môi trường (thuế BVMT) và các loại thuế khác

Khi bán hàng hóa, cung cấp dịch vụ thuộc đối tượng chịu thuế BVMT và thuế GTGT, hạch toán:

- Nợ TK 111 – 112: Tổng giá thanh toán;

- Có TK 511: Giá chưa bao gồm thuế BVMT và thuế GTGT;

- Có TK 3331: Thuế GTGT;

- Có TK 33381: Thuế BVMT.

Trường hợp doanh nghiệp không xác định được số thuế BVMT tại thời điểm phát sinh giao dịch.

Định kỳ xác định số thuế phải nộp, tiến hành ghi giảm doanh thu:

- Nợ TK 511;

- Có TK 3331: Thuế GTGT phải nộp;

- Có TK 33381: Thuế BVMT.

Phản ánh số thuế BVMT được giảm, được hoàn sau khi nhận được thông báo của cơ quan nhà nước có thẩm quyền, hạch toán: Nợ TK 33381 / Có TK 711 – Thu nhập khác

Khi nhập khẩu hàng hóa thuộc đối tượng chịu thuế BVMT, kế toán căn cứ vào các chứng từ mua hàng và xác định số thuế BVMT phải nộp của hàng nhập khẩu, hạch toán:

- Nợ TK 152 – 156 – 211 – 611;

- Có TK 33381.

Khi doanh nghiệp xuất sản phẩm, hàng hóa hoặc dịch vụ chịu thuế BVMT để dùng nội bộ, biếu tặng, quảng cáo…

- Nợ TK 641 – 642;

- Có TK 152 – 156 – 154 – 155;

- Có TK 33381.

Khi doanh nghiệp là bên nhận ủy thác nhập khẩu, trong khi xác định số thuế BVMT nộp hộ cho bên giao ủy thác, kế toán hạch toán: Nợ TK 138 / Có TK 33381;

Khi nộp tiền thuế BVMT vào NSNN, kế toán hạch toán: Nợ TK 33381 / Có TK 111 – 112;

Hạch toán hoàn thuế BVMT đã nộp ở khâu nhập khẩu hàng hóa:

- Nợ TK 33381;

- Có TK 632: Nếu xuất bán hàng;

- Có TK 152 – 153 – 156: Nếu xuất hàng trả lại NCC;

- Có TK 211: Nếu xuất trả lại TSCĐ;

- Có TK 811: nếu bán – thanh lý TSCĐ.

Hàng hóa không thuộc quyền sở hữu của doanh nghiệp, đối với thuế BVMT đã nộp ở khâu nhập khẩu, kế toán hạch toán: Nợ TK 33381 / Có TK 138;

Thuế BVMT được hoàn lại sau khi nhận được thông báo của cơ quan có thẩm quyền: Nợ TK 33381 / Có TK 711.

4.8 Tài khoản 3339: Phí, lệ phí và các khoản phải nộp ngân sách nhà nước

Trong kỳ xác định số lệ phí trước bạ tính trên giá trị của tài sản mua về, hạch toán: Nợ TK 211 / Có TK 3339;

Trong kỳ xác định số phí, lệ phí môn bài hạch toán: Nợ TK 642 / Có TK 3339;

Khi thực hiện nộp các loại thuế, phí lệ phí, phí trước bạ – lệ phí môn bài vào ngân sách nhà nước, hạch toán: Nợ TK 3339 / Có TK 111 – 112.

Trên đây, ACC – Đồng hành pháp lý cùng bạn đã cung cấp một số thông tin về Tài khoản 333. Đối với sự tin cậy của khách hàng, ACC sẽ luôn cố gắng hơn nữa để khách hàng có được sự hài lòng nhất. Nếu có thắc mắc gì về Tài khoản 333 hay những vấn đề khác quý khách hàng có thể liên hệ với chúng tôi. ACC luôn sẵn sàng hỗ trợ quý khách hàng!

HÃY ĐỂ LẠI THÔNG TIN TƯ VẤN