Trên tờ khai thuế GTGT, chỉ tiêu 26 là một trong những điểm quan trọng, đòi hỏi sự chú ý đặc biệt. Nó liên quan đến các khoản điều chỉnh thuế và yêu cầu sự chính xác cao, đặt ra thách thức cho người nộp thuế trong quá trình khai báo. Hãy cùng Công ty Kế toán Kiểm toán Thuế ACC xem chi tiết về chỉ tiêu 26 trên tờ khai thuế GTGT nhé!

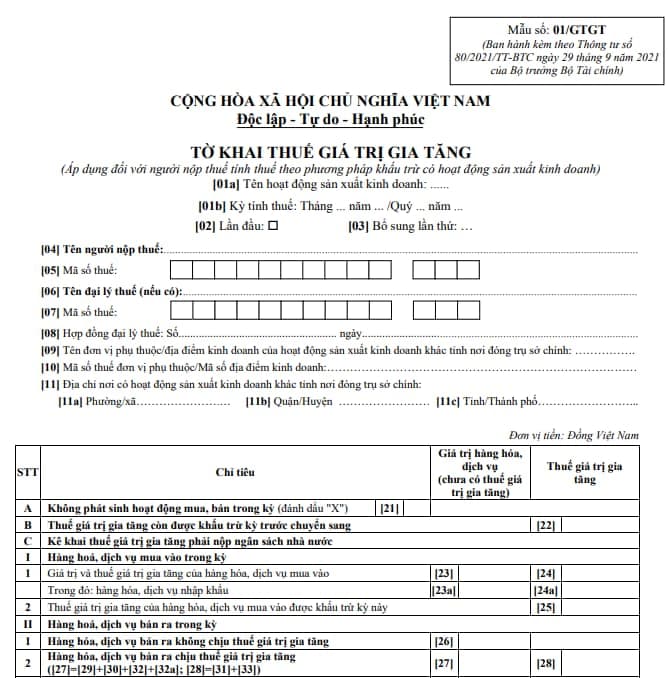

1. Mẫu số 01/GTGT tờ khai thuế GTGT mới nhất năm 2023

2. Tổng cục Thuế hướng dẫn lập mẫu tờ khai thuế GTGT tháng và quý theo Mẫu số 01/GTGT năm 2023

Cách lập mẫu tờ khai thuế GTGT tháng và quý theo Mẫu số 01/GTGT năm 2023 theo hướng dẫn như sau:

Phần thông tin chung:

Chỉ tiêu [01a] – Tên hoạt động sản xuất kinh doanh: Người nộp thuế phải lựa chọn hoặc ghi một trong các hoạt động sau:

(1) Hoạt động sản xuất kinh doanh thông thường.

(2) Hoạt động xổ số kiến thiết, xổ số điện toán.

(3) Hoạt động thăm dò khai thác dầu khí.

(4) Dự án đầu tư cơ sở hạ tầng, nhà để chuyển nhượng khác địa bàn tỉnh nơi đóng trụ sở chính.

(5) Nhà máy sản xuất điện khác địa bàn tỉnh nơi đóng trụ sở chính.

Lưu ý:

– Chỉ tiêu này bắt buộc người nộp thuế phải khai và ghi đúng tên hoạt động sản xuất kinh doanh nêu trên. Trường hợp người nộp thuế không ghi tên hoạt động sản xuất kinh doanh trên tờ khai thì được hiểu là “Hoạt động sản xuất kinh doanh thông thường”. Người nộp thuế thực hiện khai điện tử, Hệ thống Etax hỗ trợ người nộp thuế lựa chọn một trong các trường hợp, không được bỏ trống.

– Trường hợp người nộp thuế có nhiều hoạt động sản xuất kinh doanh nêu trên thì lập nhiều tờ khai thuế, mỗi tờ khai, người nộp thuế lựa chọn một hoạt động sản xuất kinh doanh tương ứng với thông tin kê khai.

Chỉ tiêu [01b] – Kỳ tính thuế: Khai kỳ tính thuế là tháng phát sinh nghĩa vụ thuế. Trường hợp người nộp thuế được cơ quan thuế chấp thuận khai thuế theo quý hoặc người nộp thuế mới thành lập thì ghi kỳ tính thuế là quý phát sinh nghĩa vụ thuế.

Chỉ tiêu [02], [03]: Tích chọn “Lần đầu”. Trường hợp người nộp thuế phát hiện hồ sơ khai thuế lần đầu đã nộp cho cơ quan thuế có sai, sót thì kê khai bổ sung theo số thứ tự của từng lần bổ sung.

Lưu ý:

– Người nộp thuế thực hiện khai điện tử, Hệ thống Etax hỗ trợ người nộp thuế xác định Tờ khai thuế “Lần đầu” tương ứng với từng hoạt động sản xuất kinh doanh tại chỉ tiêu [01a] .

– Kể từ thời điểm Hệ thống Etax có Thông báo chấp nhận hồ sơ khai thuế đối với Tờ khai thuế “Lần đầu”, các Tờ khai thuế tiếp theo của cùng kỳ tính thuế, cùng hoạt động sản xuất kinh doanh là tờ khai “Bổ sung”. Người nộp thuế phải nộp Tờ khai “Bổ sung” theo quy định về khai bổ sung.

Chỉ tiêu [04], [05]: Khai thông tin “Tên người nộp thuế và mã số thuế” theo thông tin đăng ký doanh nghiệp hoặc đăng ký thuế của người nộp thuế.

Lưu ý: Đây là thông tin bắt buộc. Người nộp thuế khai thuế điện tử, sau khi điền đầy đủ, chính xác thông tin “Mã số thuế”, Hệ thống Etax tự động hỗ trợ hiển thị thông tin về “Tên người nộp thuế”.

Chỉ tiêu [06], [07], [08]: Trường hợp Đại ký thuế thực hiện khai thuế: Khai thông tin “Tên đại lý thuế, mã số thuế” “số, ngày của hợp đồng đại lý thuế”. Đại lý thuế phải có tình trạng đăng ký thuế “Đang hoạt động” và Hợp đồng phải đang còn hiệu lực tương ứng tại thời điểm khai thuế.

Lưu ý: Người nộp thuế khai thuế điện tử, Hệ thống Etax tự động hỗ trợ hiển thị thông tin về Đại lý thuế, Hợp đồng đại lý thuế đã đăng ký với cơ quan thuế để người nộp thuế lựa chọn trong trường hợp người nộp thuế có nhiều Đại lý thuế, Hợp đồng.

Chỉ tiêu [09], [10], [11]: Trường hợp NNT khai riêng thuế GTGT cho đơn vị phụ thuộc, địa điểm kinh doanh đóng tại địa phương khác tỉnh nơi đóng trụ sở chính đối với các trường hợp quy định tại điểm b, c khoản 1 Điều 11 Nghị định số 126/2020/NĐ-CP ngày 19/10/2020 của Chính phủ (trừ trường hợp đơn vị phụ thuộc trực tiếp khai thuế GTGT với cơ quan thuế trực tiếp quản lý đơn vị phụ thuộc).

Lưu ý:

– Trường hợp có nhiều đơn vị phụ thuộc, địa điểm kinh doanh đóng trên nhiều huyện do Cục Thuế quản lý thì chọn 1 đơn vị đại diện để kê khai vào chỉ tiêu này. Trường hợp có nhiều đơn vị phụ thuộc, địa điểm kinh doanh đóng trên nhiều huyện do Chi cục Thuế khu vực quản lý thì chọn 1 đơn vị đại diện cho huyện do Chi cục Thuế khu vực quản lý để kê khai vào chỉ tiêu này.

– Người nộp thuế khai thuế điện tử, Hệ thống Etax tự động hỗ trợ hiển thị thông tin về đơn vị phụ thuộc, địa điểm kinh doanh đã đăng ký thuế để người nộp thuế lựa chọn.

Phần kê khai các chỉ tiêu của bảng:

A. Không phát sinh hoạt động mua, bán trong kỳ:

Chỉ tiêu [21]: Nếu trong kỳ tính thuế không phát sinh các hoạt động mua, bán thì người nộp thuế vẫn phải lập tờ khai và gửi đến cơ quan thuế (trừ trường hợp tạm ngừng hoạt động, kinh doanh). Trên tờ khai, người nộp thuế đánh dấu “X” vào chỉ tiêu số [21]. Người nộp thuế không được điền số 0 vào các chỉ tiêu phản ánh giá trị và thuế GTGT của hàng hóa, dịch vụ (HHDV) mua vào, bán ra trong kỳ.

B. Thuế GTGT còn được khấu trừ kỳ trước chuyển sang

Chỉ tiêu [22]: Số liệu ghi vào chỉ tiêu này là số thuế GTGT còn được khấu trừ chuyển kỳ sau tại chỉ tiêu số [43] của Tờ khai thuế GTGT mẫu số 01/GTGT kỳ tính thuế trước liền kề.

C. Kê khai thuế GTGT phải nộp ngân sách nhà nước:

I. Hàng hoá, dịch vụ mua vào trong kỳ:

1. Giá trị và thuế giá trị gia tăng của hàng hóa, dịch vụ mua vào: bao gồm các chỉ tiêu [23] và chỉ tiêu [24] phản ánh toàn bộ giá trị HHDV và tiền thuế GTGT của HHDV mà người nộp thuế mua vào trong kỳ.

Chỉ tiêu [23]: Số liệu ghi vào chỉ tiêu này là tổng số giá trị HHDV mua vào trong kỳ chưa có thuế GTGT (không bao gồm giá trị HHDV mua vào dùng cho dự án đầu tư đã kê khai vào tờ khai thuế GTGT dành cho dự án đầu tư mẫu số 02/GTGT) trên các hóa đơn, chứng từ, giấy nộp tiền vào NSNN, biên lai nộp thuế. Trường hợp người nộp thuế có TSCĐ, HHDV dùng chung cho sản xuất kinh doanh chịu thuế GTGT và không chịu thuế mà không hạch toán riêng được cho từng loại dùng cho HHDV chịu thuế GTGT hoặc không chịu thuế GTGT thì kê khai chung vào chỉ tiêu này.

Trường hợp hoá đơn mua vào là loại hoá đơn, chứng từ đặc thù, giá mua đã bao gồm thuế GTGT như tem, vé cước vận tải,… thì căn cứ giá mua đã có thuế GTGT để tính ra doanh số mua chưa có thuế GTGT theo công thức:

Giá mua chưa có thuế GTGT = Giá bán ghi trên hoá đơn/ 1+ Thuế suất

Người nộp thuế không được sử dụng hóa đơn, chứng từ không hợp pháp và sử dụng không hợp pháp hóa đơn, chứng từ theo quy định của pháp luật về hóa đơn để kê khai vào chỉ tiêu này.

Chỉ tiêu [24]: Số liệu ghi vào chỉ tiêu này là tổng thuế GTGT của TSCĐ, HHDV mua vào trên các hoá đơn, chứng từ, giấy nộp tiền vào NSNN, biên lai nộp thuế (không bao gồm thuế GTGT đầu vào dùng cho dự án đầu tư đã kê khai vào tờ khai thuế GTGT dành cho dự án đầu tư mẫu số 02/GTGT). Riêng các hoá đơn bất hợp pháp thì không được kê khai vào chỉ tiêu này.

Chỉ tiêu [23a], [24a]: Số liệu ghi vào chỉ tiêu này tương tự như cách kê khai chỉ tiêu chỉ tiêu [23], [24] nhưng chỉ kê khai riêng đối với giá trị mua vào và thuế GTGT mua vào của hàng hóa, dịch vụ nhập khẩu.

2. Thuế GTGT của hàng hóa, dịch vụ mua vào được khấu trừ kỳ này:

Chỉ tiêu [25]: Khai tổng số thuế GTGT mua vào đã kê khai tại chỉ tiêu [24] đủ điều kiện được khấu trừ theo quy định của pháp luật về thuế GTGT.

Trường hợp người nộp thuế có TSCĐ, HHDV mua vào sử dụng đồng thời cho sản xuất, kinh doanh HHDV chịu thuế GTGT và không chịu thuế GTGT mà không hạch toán riêng được thuế GTGT mua vào được khấu trừ và không được khấu trừ thì người nộp thuế thực hiện phân bổ theo quy định của pháp luật về thuế GTGT để xác định riêng thuế GTGT mua vào được khấu trừ và kê khai vào chỉ tiêu này như sau:

Thuế GTGT mua vào được khấu trừ = (Doanh thu chịu thuế GTGT / Tổng doanh thu) x Thuế GTGT mua vào sử dụng đồng thời cho sản xuất, kinh doanh HHDV chịu thuế GTGT và không chịu thuế GTGT

II. Hàng hoá, dịch vụ bán ra trong kỳ

1. Hàng hóa, dịch vụ bán ra không chịu thuế giá trị gia tăng

Chỉ tiêu [26]: Số liệu ghi vào chỉ tiêu này là giá trị HHDV bán ra không chịu thuế giá trị gia tăng trên các hoá đơn GTGT bán ra của người nộp thuế trong kỳ tính thuế.

2. Hàng hóa, dịch vụ bán ra chịu thuế giá trị gia tăng:

Chỉ tiêu [27] – Giá trị HHDV bán ra chịu thuế giá trị gia tăng: được xác định theo công thức [27] = [29]+[30]+[32]+[32a].

Chỉ tiêu [28] – Thuế GTGT của HHDV bán ra chịu thuế giá trị gia tăng: được xác định theo công thức [28]=[31]+[33].

Chỉ tiêu [29] – Giá trị HHDV bán ra chịu thuế suất 0%: Số liệu để ghi vào chỉ tiêu này là giá trị HHDV bán ra có thuế suất giá trị gia tăng là 0% trên các hoá đơn GTGT bán ra của người nộp thuế trong kỳ tính thuế.

Chỉ tiêu [30] – Giá trị HHDV bán ra chịu thuế suất 5%: Số liệu để ghi vào chỉ tiêu này là giá trị HHDV bán ra có thuế suất giá trị gia tăng là 5% trên các hoá đơn GTGT bán ra của người nộp thuế trong kỳ tính thuế.

Chỉ tiêu [31] – Thuế GTGT của HHDV bán ra chịu thuế suất 5%: Số liệu để ghi vào chỉ tiêu này là thuế GTGT của HHDV bán ra có thuế suất giá trị gia tăng là 5% trên các hoá đơn GTGT bán ra của người nộp thuế trong kỳ tính thuế.

Chỉ tiêu [32] – Giá trị HHDV bán ra chịu thuế suất 10%: Số liệu để ghi vào chỉ tiêu này là giá trị HHDV bán ra có thuế suất giá trị gia tăng là 10% trên các hoá đơn GTGT bán ra của người nộp thuế trong kỳ tính thuế.

Chỉ tiêu [32a]: Số liệu để ghi vào chỉ tiêu này là giá trị HHDV thuộc trường hợp không phải kê khai, tính nộp thuế GTGT theo quy định của pháp luật thuế GTGT.

Chỉ tiêu [33] – Thuế GTGT của HHDV bán ra chịu thuế suất 10%: Số liệu để ghi vào chỉ tiêu này là thuế GTGT của HHDV bán ra có thuế suất giá trị gia tăng là 10% trên các hoá đơn GTGT bán ra của người nộp thuế trong kỳ tính thuế.

3. Tổng doanh thu và thuế GTGT của hàng hóa, dịch vụ bán ra

Chỉ tiêu [34] – Tổng doanh thu của hàng hóa, dịch vụ bán ra: được xác định theo công thức [34]=[26]+[27].

Chỉ tiêu [35] – Thuế GTGT của hàng hóa, dịch vụ bán ra: được xác định theo công thức [35]=[28].

III. Thuế giá trị gia tăng phát sinh trong kỳ

Chỉ tiêu [36] – Thuế giá trị gia tăng phát sinh trong kỳ: được xác định theo công thức [36]=[35]-[25].

IV. Điều chỉnh tăng, giảm thuế giá trị gia tăng còn được khấu trừ của các kỳ trước

Chỉ tiêu [37] và chỉ tiêu [38]: Số liệu để ghi vào chỉ tiêu này là số thuế được khấu trừ điều chỉnh tăng/giảm tại chỉ tiêu II trên Tờ khai bổ sung mẫu số 01/KHBS. Riêng trường hợp cơ quan thuế, cơ quan có thẩm quyền đã ban hành kết luận, quyết định xử lý về thuế có điều chỉnh tương ứng các kỳ tính thuế trước thì khai vào hồ sơ khai thuế của kỳ tính thuế nhận được kết luận, quyết định xử lý về thuế (không phải khai bổ sung hồ sơ khai thuế).

V. Thuế giá trị gia tăng nhận bàn giao được khấu trừ trong kỳ:

Chỉ tiêu [39a]: Số liệu để ghi vào chỉ tiêu này là số thuế GTGT còn được khấu trừ chưa đề nghị hoàn của dự án đầu tư chuyển cho người nộp thuế tiếp tục khấu trừ (là số thuế GTGT còn được khấu trừ, không đủ điều kiện hoàn, không hoàn mà người nộp thuế đã kê khai riêng tờ khai thuế dự án đầu tư) khi dự án đầu tư đi vào hoạt động hoặc số thuế GTGT còn được khấu trừ chưa đề nghị hoàn của hoạt động sản xuất kinh doanh của đơn vị phụ thuộc khi chấm dứt hoạt động,…

VI. Xác định nghĩa vụ thuế giá trị gia tăng phải nộp trong kỳ:

1. Thuế giá trị gia tăng phải nộp của hoạt động sản xuất kinh doanh trong kỳ:

Chỉ tiêu [40a] – Thuế giá trị gia tăng phải nộp của hoạt động sản xuất kinh doanh trong kỳ: được xác định theo công thức [40a]=([36]-[22]+[37]-[38]-[39a]) ≥ 0.

Chỉ tiêu [40b] – Thuế giá trị gia tăng mua vào của dự án đầu tư được bù trừ với thuế GTGT còn phải nộp của hoạt động sản xuất kinh doanh cùng kỳ tính thuế: Số liệu để ghi vào chỉ tiêu này là tổng số thuế GTGT đã khai tại chỉ tiêu [28a] và [28b] của các Tờ khai thuế GTGT mẫu số 02/GTGT của cùng kỳ tính thuế với tờ khai này.

Chỉ tiêu [40] – Thuế giá trị gia tăng còn phải nộp trong kỳ: được xác định theo công thức [40]=[40a]-[40b].

Chỉ tiêu [41] – Thuế giá trị gia tăng chưa khấu trừ hết kỳ này: được xác định theo công thức [41]=([36]-[22]+[37]-[38]-[39a]) ≤ 0.

Chỉ tiêu [42] – Thuế giá trị gia tăng đề nghị hoàn: Số liệu để ghi vào chỉ tiêu này là số thuế GTGT thuộc trường hợp được hoàn thuế theo quy định của pháp luật về thuế GTGT và pháp luật về quản lý thuế. Số liệu tại chỉ tiêu [42] phải nhỏ hơn hoặc bằng số liệu tại chỉ tiêu [41].

Chỉ tiêu [43] – Thuế giá trị gia tăng còn được khấu trừ chuyển kỳ sau: được xác định theo công thức [43]=[41]-[42].

Phần ký tên, đóng dấu:

Người đại diện theo pháp luật của NNT hoặc người đại diện hợp pháp của người nộp thuế ký tên, đóng dấu hoặc ký điện tử để nộp tờ khai đến cơ quan thuế và chịu trách nhiệm trước pháp luật về số liệu đã khai.

Trường hợp đại lý thuế khai thay cho người nộp thuế thì người đại diện theo pháp luật của đại lý thuế ký tên, đóng dấu hoặc ký điện tử thay cho NNT và ghi thêm thông tin họ và tên nhân viên đại lý thuế trực tiếp thực hiện khai thuế và số chứng chỉ hành nghề của nhân viên này vào thông tin tương ứng.

>>>> Xem thêm Mẫu tờ khai thuế GTGT mới nhất hiện nay (Mẫu 01/GTGT) cùng ACC nhé!

3. Thời điểm xác định thuế giá trị gia tăng hiện nay được quy định như thế nào?

Căn cứ Điều 8 Thông tư 219/2013/TT-BTC thời điểm xác định thuế giá trị gia tăng hiện nay được quy định như sau:

– Đối với bán hàng hóa là thời điểm chuyển giao quyền sở hữu hoặc quyền sử dụng hàng hóa cho người mua, không phân biệt đã thu được tiền hay chưa thu được tiền.

– Đối với cung ứng dịch vụ là thời điểm hoàn thành việc cung ứng dịch vụ hoặc thời điểm lập hóa đơn cung ứng dịch vụ, không phân biệt đã thu được tiền hay chưa thu được tiền.

– Đối với dịch vụ viễn thông là thời điểm hoàn thành việc đối soát dữ liệu về cước dịch vụ kết nối viễn thông theo hợp đồng kinh tế giữa các cơ sở kinh doanh dịch vụ viễn thông nhưng chậm nhất không quá 2 tháng kể từ tháng phát sinh cước dịch vụ kết nối viễn thông.

– Đối với hoạt động cung cấp điện, nước sạch là ngày ghi chỉ số điện, nước tiêu thụ trên đồng hồ để ghi trên hóa đơn tính tiền.

– Đối với hoạt động kinh doanh bất động sản, xây dựng cơ sở hạ tầng, xây dựng nhà để bán, chuyển nhượng hoặc cho thuê là thời điểm thu tiền theo tiến độ thực hiện dự án hoặc tiến độ thu tiền ghi trong hợp đồng. Căn cứ số tiền thu được, cơ sở kinh doanh thực hiện khai thuế GTGT đầu ra phát sinh trong kỳ.

– Đối với xây dựng, lắp đặt, bao gồm cả đóng tàu, là thời điểm nghiệm thu, bàn giao công trình, hạng mục công trình, khối lượng xây dựng, lắp đặt hoàn thành, không phân biệt đã thu được tiền hay chưa thu được tiền.

– Đối với hàng hóa nhập khẩu là thời điểm đăng ký tờ khai hải quan.

4. Các lỗi thường gặp khi khai báo chỉ tiêu 26 và cách khắc phục

Khi kê khai tờ khai thuế GTGT, việc khai báo chính xác các chỉ tiêu là rất quan trọng để đảm bảo tuân thủ pháp luật và tránh các sai sót có thể dẫn đến phạt thuế.

Các lỗi thường gặp khi khai báo chỉ tiêu 26 và cách khắc phục:

Khai báo sai số liệu:

- Nguyên nhân: Nhập sai số liệu hoặc lấy số liệu từ nguồn không chính xác.

- Cách khắc phục: Kiểm tra kỹ các hóa đơn bán hàng không chịu thuế GTGT trong kỳ và đảm bảo số liệu khớp với thực tế.

Bỏ sót hóa đơn bán hàng không chịu thuế:

- Nguyên nhân: Quên kê khai các hóa đơn bán hàng không chịu thuế GTGT.

- Cách khắc phục: Rà soát tất cả các hóa đơn bán hàng trong kỳ để đảm bảo không bỏ sót hóa đơn nào.

Kê khai không đúng thời điểm:

- Nguyên nhân: Kê khai hóa đơn bán hàng không chịu thuế GTGT vào kỳ không phù hợp.

- Cách khắc phục: Đảm bảo kê khai hóa đơn vào kỳ tính thuế đúng với thời điểm phát sinh doanh thu.

Kê khai không đầy đủ thông tin:

- Nguyên nhân: Thiếu thông tin về hóa đơn hoặc khách hàng.

- Cách khắc phục: Đảm bảo tất cả các thông tin trên hóa đơn được ghi đầy đủ và chính xác khi kê khai.

Kê khai sai mã số thuế của khách hàng:

- Nguyên nhân: Nhập sai mã số thuế của khách hàng khi kê khai.

- Cách khắc phục: Kiểm tra kỹ mã số thuế của khách hàng trước khi kê khai để đảm bảo chính xác.

Để tránh các lỗi trên, doanh nghiệp nên thường xuyên rà soát và kiểm tra kỹ lưỡng các hóa đơn bán hàng không chịu thuế GTGT trước khi kê khai. Việc này không chỉ giúp tuân thủ pháp luật mà còn đảm bảo tính chính xác trong báo cáo tài chính của doanh nghiệp.

5. Mối liên hệ giữa chỉ tiêu 26 và các chỉ tiêu khác trên tờ khai thuế GTGT

Trên tờ khai thuế GTGT mẫu 01/GTGT, chỉ tiêu 26 được sử dụng để ghi nhận doanh thu từ việc bán hàng hóa và cung cấp dịch vụ không chịu thuế GTGT.

Mối liên hệ giữa chỉ tiêu 26 và các chỉ tiêu khác trên tờ khai thuế GTGT:

- Chỉ tiêu 23: Ghi nhận giá trị hàng hóa và dịch vụ mua vào chưa có thuế GTGT. Số liệu tại chỉ tiêu này là tổng giá trị hàng hóa, dịch vụ mua vào trong kỳ chưa có thuế GTGT.

- Chỉ tiêu 24: Ghi nhận tổng số thuế GTGT của hàng hóa và dịch vụ mua vào. Số liệu tại chỉ tiêu này là tổng toàn bộ số tiền thuế GTGT của hàng hóa, dịch vụ mua vào, dù được khấu trừ hay không.

- Chỉ tiêu 25: Ghi nhận tổng số thuế GTGT được khấu trừ kỳ này. Số liệu tại chỉ tiêu này là tổng số tiền thuế GTGT của hàng hóa, dịch vụ mua vào được khấu trừ. Chỉ nhập phần tiền thuế GTGT đủ điều kiện được khấu trừ.

- Chỉ tiêu 27 và 28: Ghi nhận doanh thu và thuế GTGT của hàng hóa, dịch vụ bán ra chịu thuế suất 5%. Số liệu tại chỉ tiêu này là tổng doanh thu và thuế GTGT của hàng hóa, dịch vụ bán ra chịu thuế suất 5%.

- Chỉ tiêu 32 và 33: Ghi nhận doanh thu và thuế GTGT của hàng hóa, dịch vụ bán ra chịu thuế suất 10%. Số liệu tại chỉ tiêu này là tổng doanh thu và thuế GTGT của hàng hóa, dịch vụ bán ra chịu thuế suất 10%.

- Chỉ tiêu 32a: Ghi nhận doanh thu từ việc bán hàng hóa và cung cấp dịch vụ không chịu thuế GTGT. Số liệu tại chỉ tiêu này là tổng doanh thu từ việc bán hàng hóa và cung cấp dịch vụ không chịu thuế GTGT.

Việc hiểu rõ mối liên hệ giữa các chỉ tiêu này giúp doanh nghiệp kê khai thuế GTGT chính xác, đảm bảo tuân thủ quy định pháp luật và tránh các sai sót trong quá trình khai báo thuế.

>>>> Xem thêm Chi tiết về chỉ tiêu 26 và 32a trên tờ khai thuế gtgt

6. Câu hỏi thường gặp

Chỉ tiêu 26 có phải chỉ điền cho thuế GTGT đã nộp hay không?

Có. Chỉ tiêu 26 phản ánh số thuế GTGT đã nộp trong kỳ báo cáo, bao gồm thuế đầu ra đã thanh toán cho cơ quan thuế.

Chỉ tiêu 26 có phải tính toán từ thuế GTGT đầu ra và đầu vào không?

Có. Chỉ tiêu 26 phản ánh thuế GTGT phải nộp (đầu ra) trừ đi thuế GTGT đầu vào được khấu trừ.

Chỉ tiêu 26 có được tính toán tự động trên phần mềm kê khai thuế không?

Có. Hầu hết phần mềm kê khai thuế tự động tính toán chỉ tiêu 26 sau khi nhập số liệu vào các chỉ tiêu liên quan.

Việc hiểu rõ chỉ tiêu 26 trên tờ khai thuế GTGT là rất quan trọng đối với doanh nghiệp, giúp đảm bảo tính chính xác và minh bạch trong việc kê khai thuế. Chỉ tiêu này không chỉ phản ánh doanh thu từ việc bán hàng hóa và cung cấp dịch vụ không chịu thuế GTGT mà còn có mối liên hệ chặt chẽ với các chỉ tiêu khác trên tờ khai, góp phần hoàn thiện quá trình kê khai thuế. Hy vọng bài viết từ Kế toán Kiểm toán Thuế ACC đã cung cấp những thông tin hữu ích để doanh nghiệp có thể thực hiện việc khai báo thuế một cách đúng đắn và tuân thủ các quy định pháp luật hiện hành.

HÃY ĐỂ LẠI THÔNG TIN TƯ VẤN