Trong thế giới phức tạp của quản lý tài chính doanh nghiệp, sơ đồ chữ T tài khoản 133 theo Thông Tư 200 đóng vai trò vô cùng quan trọng. Đây là một công cụ mạnh mẽ giúp doanh nghiệp ghi nhận và quản lý một phần không thể thiếu trong các giao dịch thuế GTGT. Mời bạn đọc cùng Công ty Kế toán Kiểm toán Thuế ACC khám phá chi tiết về đề tài này để hiểu rõ hơn về tầm quan trọng của nó trong sự phát triển và hoạt động kinh doanh của doanh nghiệp.

1. Sơ đồ chữ T tài khoản 133 theo Thông tư 200

1.1 Chứng Từ Ghi Sổ

Chứng từ ghi sổ được sử dụng để phản ánh các giao dịch tài chính liên quan đến tài khoản 133. Điều này bao gồm các chứng từ như hóa đơn, biên lai, hợp đồng, và các tài liệu chứng minh khác.

1.2 Diễn Giải Sơ Đồ Chữ T Tài Khoản 133

- Dòng Dương (Nợ):

- Chuyển Giao Nguồn Vốn:

- Nâng cao vốn điều lệ: Ghi nhận số tiền được chuyển giao từ các cổ đông hoặc thông qua quá trình tăng vốn điều lệ.

- Góp vốn từ chủ sở hữu: Ghi nhận các khoản góp vốn mới từ chủ sở hữu.

- Chuyển Giao Nguồn Vốn:

- Dòng Âm (Có):

- Chi Phí và Lợi Nhuận:

- Chi phí chuyển giao nguồn vốn: Ghi nhận chi phí liên quan đến quá trình chuyển giao nguồn vốn.

- Lợi nhuận từ chuyển giao nguồn vốn: Ghi nhận lợi nhuận từ các giao dịch chuyển giao nguồn vốn.

- Chi Phí và Lợi Nhuận:

1.3 Điều Chỉnh và Kết Chuyển

Sơ đồ chữ T tài khoản 133 cũng phản ánh các điều chỉnh và kết chuyển theo quy tắc kế toán hiện hành và quy định của Thông tư 200.

Lưu Ý:

- Cần tuân thủ đúng quy định và hướng dẫn của Thông tư 200 trong quá trình ghi chép và báo cáo tài chính.

- Mọi sự thay đổi và điều chỉnh đều cần được thực hiện theo quy trình và quy định của cơ quan quản lý tài chính.

Sơ đồ chữ T tài khoản 133 theo Thông tư 200 giúp tổ chức có cái nhìn tổng quan về các biến động tài chính liên quan đến chuyển giao nguồn vốn, đồng thời đảm bảo tính chính xác và minh bạch trong quản lý kế toán.

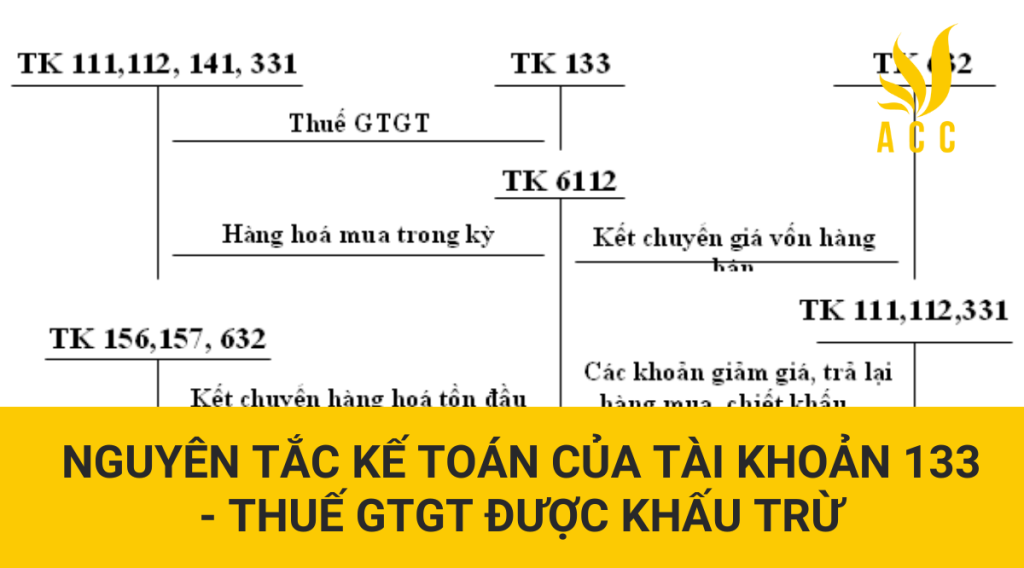

2. Nguyên tắc kế toán của tài khoản 133 – Thuế GTGT được khấu trừ

Nguyên tắc kế toán của tài khoản 133 – Thuế GTGT được khấu trừ là một phần quan trọng trong hệ thống kế toán doanh nghiệp, đặc biệt là trong việc xác định và quản lý các khoản thuế GTGT mà doanh nghiệp có thể khấu trừ để giảm bớt gánh nặng tài chính. Dưới đây là một số nguyên tắc chính liên quan đến tài khoản 133:

2.1. Xác định quy mô khấu trừ:

- Doanh nghiệp cần xác định chính xác quy mô khấu trừ thuế GTGT theo quy định của pháp luật. Quy mô này phản ánh mức độ khấu trừ mà doanh nghiệp được hưởng dựa trên các loại hàng hóa, dịch vụ mà họ cung cấp.

2.2. Chứng từ và hóa đơn đầy đủ và chính xác:

- Để có thể khấu trừ thuế GTGT, doanh nghiệp cần bảo đảm rằng tất cả các chứng từ, hóa đơn liên quan đều được lập đầy đủ và chính xác theo quy định. Điều này giúp tránh những rủi ro phát sinh trong quá trình kiểm toán.

2.3. Tuân thủ quy định của pháp luật:

- Doanh nghiệp cần tuân thủ mọi quy định của pháp luật về khấu trừ thuế GTGT. Điều này bao gồm việc đảm bảo rằng các điều kiện và điều khoản để được khấu trừ được thỏa mãn đúng cách.

2.4. Bảo quản chứng từ và dữ liệu kế toán:

- Việc bảo quản chứng từ và dữ liệu kế toán liên quan đến khấu trừ thuế GTGT là rất quan trọng. Điều này không chỉ giúp doanh nghiệp dễ dàng theo dõi quá trình khấu trừ mà còn là yếu tố quan trọng trong quá trình kiểm toán nếu cần thiết.

2.5. Kiểm tra và đối chiếu thông tin:

- Để đảm bảo tính chính xác, doanh nghiệp cần thường xuyên kiểm tra và đối chiếu thông tin liên quan đến khấu trừ thuế GTGT. Điều này bao gồm việc kiểm tra các hóa đơn, chứng từ, và số liệu kế toán.

3. Kết cấu và nội dung phản ánh của tài khoản 133 – Thuế GTGT được khấu trừ

Bên Nợ

Số thuế GTGT đầu vào được khấu trừ.

Bên Có

- Số thuế GTGT đầu vào đã khấu trừ.

- Số thuế GTGT đầu vào đã chuyển kết chuyển nhưng không được khấu trừ.

- Thuế GTGT đầu vào của hàng hóa mua vào nhưng đã trả lại hoặc được giảm giá.

- Số thuế GTGT đầu vào đã được hoàn lại.

Số dư bên Nợ

- Số thuế GTGT đầu vào còn được khấu trừ.

- Số thuế GTGT đầu vào đã được hoàn lại nhưng chưa được hoàn trả cho NSNN (Ngân sách Nhà nước).

Tài khoản 133 – Thuế GTGT được khấu trừ bao gồm 2 tài khoản cấp 2:

Tài khoản 1331 – Thuế GTGT được khấu trừ của hàng hóa, dịch vụ: Phản ánh thuế GTGT đầu vào được khấu trừ từ việc mua vật tư, hàng hoá, dịch vụ từ bên ngoài để sử dụng trong quá trình sản xuất hoặc kinh doanh hàng hóa, dịch vụ và thuộc đối tượng chịu thuế GTGT tính theo phương pháp khấu trừ thuế.

Tài khoản 1332 – Thuế GTGT được khấu trừ của tài sản cố định: Phản ánh thuế GTGT đầu vào từ quá trình đầu tư, mua sắm tài sản cố định sử dụng cho hoạt động sản xuất, kinh doanh hàng hóa, dịch vụ và thuộc đối tượng chịu thuế GTGT tính theo phương pháp khấu trừ thuế, bao gồm cả mua bất động sản cho mục đích đầu tư.

Xem thêm: Để biết thêm chi tiết về Dịch vụ, mời bạn đọc tham khảo bài viết Dịch vụ Kế toán tại Công ty Kế toán Kiểm toán Thuế ACC

4. Lợi Ích Của Sơ Đồ Chữ T Tài Khoản 133 Theo Thông Tư 200

Sơ đồ chữ T tài khoản 133 theo Thông Tư 200 mang lại nhiều lợi ích cho tổ chức:

Tăng Cường Kiểm Soát Tài Chính

Việc duyệt và thực hiện sơ đồ chữ T tài khoản 133 giúp tổ chức tăng cường kiểm soát tài chính của mình. Nó giúp xác định và giám sát các khoản nợ và các khoản phải trả một cách hiệu quả.

Nâng Cao Tính Chính Xác

Sơ đồ chữ T tài khoản 133 đảm bảo tính chính xác trong báo cáo tài chính của tổ chức. Điều này làm tăng sự tin tưởng từ phía các bên liên quan, bao gồm cả cổ đông và nhà đầu tư.

Đáp Ứng Yêu Cầu Pháp Lý

Việc tuân thủ Thông Tư 200 và thực hiện sơ đồ chữ T tài khoản 133 giúp tổ chức đáp ứng các yêu cầu pháp

Sơ đồ chữ T tài khoản 133 là một công cụ quan trọng trong kế toán, đặc biệt là theo thông tư 200 của Bộ Tài chính. Dưới đây là một số lợi ích của việc sử dụng sơ đồ chữ T tài khoản 133 theo quy định của Thông tư 200:

- Rõ Ràng và Minh Bạch:

- Sơ đồ chữ T giúp làm rõ các khoản thu, chi, nắm bắt được sự biến động của tài khoản 133.

- Tạo ra một hình ảnh rõ ràng về tình hình tài chính của doanh nghiệp, giúp người quản lý và các bên liên quan hiểu rõ về nguồn gốc và điều kiện sử dụng nguồn lực.

- Quản lý Tài Chính Hiệu Quả:

- Thông qua sơ đồ chữ T, doanh nghiệp có thể theo dõi và kiểm soát được nguồn thu, chi của tài khoản 133, từ đó đưa ra các quyết định quản lý tài chính hiệu quả hơn.

- Tuân Thủ Pháp Luật:

- Sự sử dụng sơ đồ chữ T theo quy định của Thông tư 200 giúp doanh nghiệp tuân thủ pháp luật về kế toán và báo cáo tài chính đúng cách.

- Dễ Dàng Kiểm Soát và Đối Chiếu:

- Sơ đồ chữ T là công cụ hữu ích để kiểm soát và đối chiếu dữ liệu tài khoản 133 giữa các chu kỳ kế toán.

- Giúp phát hiện ngay những sai sót, lạc quan trong quá trình ghi chép kế toán.

- Phục Vụ Quyết Định Chiến Lược:

- Thông qua sơ đồ chữ T, doanh nghiệp có thể phân tích chi tiết về các khoản thu, chi, từ đó đưa ra các quyết định chiến lược nhằm tối ưu hóa nguồn lực và tăng cường khả năng sinh lời.

- Hỗ Trợ Truyền Thông Nội Bộ và Bên Ngoại:

- Sơ đồ chữ T tài khoản 133 là công cụ hữu ích trong việc truyền đạt thông tin nội bộ và bên ngoại về tình hình tài chính của doanh nghiệp.

Tóm lại, sơ đồ chữ T tài khoản 133 theo Thông tư 200 không chỉ là một yếu tố quan trọng trong hệ thống kế toán mà còn mang lại nhiều lợi ích quan trọng cho quản lý tài chính và sự minh bạch của doanh nghiệp.

Sơ đồ chữ T tài khoản 133 là một công cụ quan trọng trong quá trình quản lý tài sản cố định và tài trợ liên quan. Việc hiểu rõ và sử dụng sơ đồ này một cách hiệu quả sẽ giúp doanh nghiệp duy trì sự minh bạch, tuân thủ pháp luật, và đạt được mục tiêu kế toán và tài chính của họ. Nếu bạn cần thêm thông tin hoặc hỗ trợ về kế toán, hãy liên hệ với chúng tôi để được tư vấn chi tiết và đáng tin cậy.

HÃY ĐỂ LẠI THÔNG TIN TƯ VẤN