Vậy hướng dẫn điền thông tin trên chứng từ khấu trừ thuế tncn như thế nào ? Thuế thu nhập cá nhân (TNCN) là loại thuế trực thu, đánh trên thu nhập của cá nhân cư trú và cá nhân không cư trú tại Việt Nam. Bài viết này của ACC sẽ giúp bạn hiểu rõ hơn về cách điền thông tin trên chứng từ khấu trừ thuế TNCN nhé.

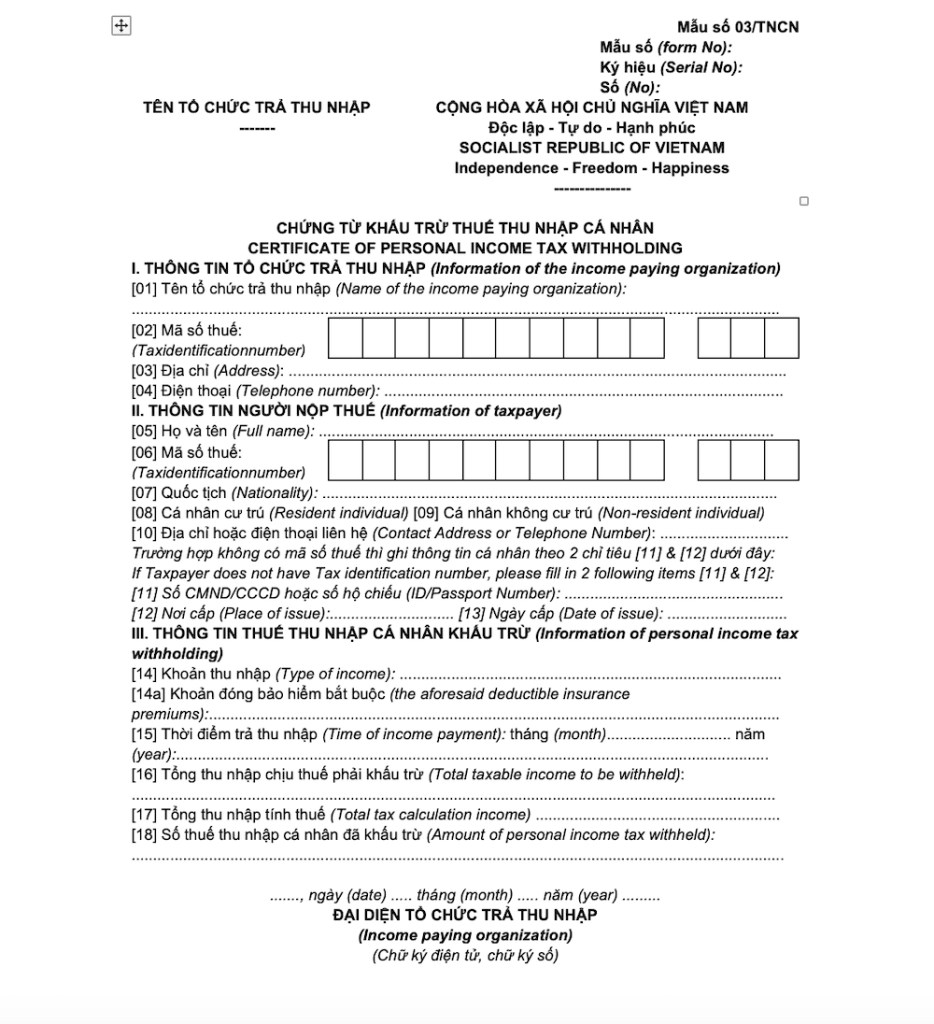

1. Mẫu chứng từ khấu trừ thuế TNCN mẫu 03/TNCN?

Hướng dẫn điền thông tin trên chứng từ khấu trừ thuế tncn[/caption]

Mẫu chứng từ khấu trừ thuế TNCN mẫu 03/TNCN mới nhất được ban hành kèm theo Nghị định 123/2020/NĐ-CP có hiệu lực từ ngày 01/07/2022. Mẫu chứng từ này được sử dụng để khấu trừ thuế TNCN đối với các khoản thu nhập từ tiền lương, tiền công, tiền thù lao, tiền công tác phí, tiền chi hộ, tiền bồi dưỡng, phụ cấp, trợ cấp và các khoản khác do tổ chức, cá nhân trả thu nhập trả cho người nộp thuế

Mẫu chứng từ này gồm 04 liên, cụ thể như sau:

- Liên 1: Tổ chức, cá nhân trả thu nhập lưu giữ để theo dõi, đối chiếu và lập báo cáo thuế.

- Liên 2: Cung cấp cho người nộp thuế để người nộp thuế theo dõi và kê khai thuế.

- Liên 3: Người nộp thuế lưu giữ để theo dõi và đối chiếu với hồ sơ quyết toán thuế.

- Liên 4: Tổ chức, cá nhân trả thu nhập lưu giữ để cùng với hồ sơ quyết toán thuế của tổ chức, cá nhân trả thu nhập khi cơ quan thuế yêu cầu.

Các thông tin cần ghi trên mẫu chứng từ khấu trừ thuế TNCN mẫu 03/TNCN bao gồm:

- Tên tổ chức, cá nhân trả thu nhập.

- Địa chỉ của tổ chức, cá nhân trả thu nhập.

- Mã số thuế của tổ chức, cá nhân trả thu nhập.

- Tên người nộp thuế.

- Số thẻ căn cước công dân/chứng minh nhân dân/số hộ chiếu của người nộp thuế.

- Mã số thuế của người nộp thuế.

- Số tháng/quý trả thu nhập.

- Tổng số tiền đã trả thu nhập.

- Số tiền đã khấu trừ thuế TNCN.

- Ghi chú.

2. Hướng dẫn cách viết chứng từ khấu trừ thuế mẫu 03 TNCN?

Chứng từ khấu trừ thuế mẫu 03 TNCN là chứng từ được sử dụng để khấu trừ thuế thu nhập cá nhân cho cá nhân cư trú có thu nhập từ tiền lương, tiền công. Chứng từ này được lập bởi tổ chức, cá nhân trả thu nhập cho cá nhân.

Cách viết chứng từ khấu trừ thuế mẫu 03 TNCN như sau:

- Thông tin tổ chức trả thu nhập

- Tên tổ chức trả thu nhập: Ghi đầy đủ tên của tổ chức trả thu nhập, bao gồm cả tên viết tắt nếu có.

- Mã số thuế: Ghi mã số thuế của tổ chức trả thu nhập theo quy định của pháp luật.

- Địa chỉ: Ghi địa chỉ trụ sở chính của tổ chức trả thu nhập.

- Điện thoại: Ghi số điện thoại liên hệ của tổ chức trả thu nhập.

- Thông tin cá nhân được khấu trừ thuế

- Họ và tên: Ghi đầy đủ họ và tên của cá nhân được khấu trừ thuế.

- Số chứng minh nhân dân/căn cước công dân/hộ chiếu: Ghi số chứng minh nhân dân/căn cước công dân/hộ chiếu của cá nhân được khấu trừ thuế.

- Mã số thuế: Ghi mã số thuế của cá nhân được khấu trừ thuế nếu có.

- Nghề nghiệp: Ghi nghề nghiệp của cá nhân được khấu trừ thuế.

- Trạng thái hôn nhân: Ghi trạng thái hôn nhân của cá nhân được khấu trừ thuế.

- Số lượng người phụ thuộc: Ghi số lượng người phụ thuộc của cá nhân được khấu trừ thuế.

Khoản khấu trừ

- Khoản khấu trừ gia cảnh: Ghi số tiền khấu trừ gia cảnh của cá nhân được khấu trừ thuế.

- Khoản đóng bảo hiểm bắt buộc: Ghi số tiền đóng bảo hiểm bắt buộc của cá nhân được khấu trừ thuế.

- Khoản khấu trừ khác (nếu có): Ghi số tiền khấu trừ khác của cá nhân được khấu trừ thuế (nếu có).

Cộng trừ: Ghi tổng số tiền khấu trừ của cá nhân được khấu trừ thuế.

Tổng số tiền đã trả: Ghi tổng số tiền đã trả cho cá nhân được khấu trừ thuế.

Số thuế đã khấu trừ: Ghi số thuế đã khấu trừ cho cá nhân được khấu trừ thuế.

Họ tên, chữ ký của người trả thu nhập: Ghi họ tên và chữ ký của người đại diện theo pháp luật hoặc người được ủy quyền của tổ chức trả thu nhập.

Ngày lập chứng từ: Ghi ngày lập chứng từ khấu trừ thuế.

Chứng từ khấu trừ thuế mẫu 03 TNCN có thể được lập bằng giấy hoặc bằng điện tử. Trường hợp lập bằng điện tử, chứng từ phải có chữ ký số của tổ chức trả thu nhập.

Dưới đây là một số lưu ý khi viết chứng từ khấu trừ thuế mẫu 03 TNCN:

- Thông tin trên chứng từ phải được ghi đầy đủ, chính xác, không tẩy xóa.

- Chứng từ phải được lập theo đúng mẫu quy định.

- Chứng từ phải được cấp cho cá nhân được khấu trừ thuế chậm nhất là ngày cuối cùng của tháng trả thu nhập.

Chứng từ khấu trừ thuế mẫu 03 TNCN là chứng từ quan trọng để cá nhân được khấu trừ thuế thu nhập cá nhân. Do đó, cá nhân cần lưu giữ chứng từ này để kê khai thuế khi quyết toán thuế thu nhập cá nhân.

3. Chứng từ điện tử khấu trừ thuế TNCN điện tử được định dạng như thế nào?

Chứng từ điện tử khấu trừ thuế thu nhập cá nhân (TNCN) điện tử được định dạng theo quy định tại Thông tư 78/2021/TT-BTC ngày 28/07/2021 của Bộ Tài chính. Chứng từ điện tử khấu trừ thuế TNCN điện tử phải đáp ứng các yêu cầu sau:

Ngôn ngữ

Chứng từ điện tử khấu trừ thuế TNCN điện tử được lập bằng tiếng Việt. Trường hợp cần thiết, có thể sử dụng thêm tiếng Anh hoặc tiếng nước ngoài khác.

Thể thức

Chứng từ điện tử khấu trừ thuế TNCN điện tử phải được thể hiện theo các quy định tại Thông tư 78/2021/TT-BTC. Cụ thể, chứng từ điện tử khấu trừ thuế TNCN điện tử phải có các nội dung sau:

- Tên chứng từ: Chứng từ khấu trừ thuế TNCN điện tử.

- Số chứng từ: Số chứng từ được cấp tự động theo quy định của tổ chức, cá nhân trả thu nhập.

- Ngày lập chứng từ: Ngày chứng từ được lập.

- Tên, địa chỉ của tổ chức, cá nhân trả thu nhập.

- Tên, địa chỉ của người nhận thu nhập.

- Nội dung, số tiền khấu trừ thuế TNCN.

- Chữ ký điện tử của tổ chức, cá nhân trả thu nhập.

Nội dung

Nội dung của chứng từ điện tử khấu trừ thuế TNCN điện tử phải đầy đủ, chính xác, phản ánh đúng bản chất của nghiệp vụ kinh tế phát sinh. Cụ thể, các nội dung của chứng từ điện tử khấu trừ thuế TNCN điện tử phải bao gồm các thông tin sau:

- Tên chứng từ: Chứng từ khấu trừ thuế TNCN điện tử.

- Số chứng từ: Số chứng từ được cấp tự động theo quy định của tổ chức, cá nhân trả thu nhập.

- Ngày lập chứng từ: Ngày chứng từ được lập.

- Tên, địa chỉ của tổ chức, cá nhân trả thu nhập:** Tên, địa chỉ của tổ chức, cá nhân trả thu nhập theo giấy chứng nhận đăng ký doanh nghiệp hoặc giấy chứng nhận đăng ký kinh doanh hoặc giấy chứng nhận đăng ký hoạt động chi nhánh, văn phòng đại diện, hoặc giấy chứng nhận đăng ký hộ kinh doanh.

- Tên, địa chỉ của người nhận thu nhập:** Tên, địa chỉ của người nhận thu nhập theo giấy chứng minh nhân dân hoặc thẻ căn cước công dân hoặc hộ chiếu.

- Nội dung, số tiền khấu trừ thuế TNCN:** Nội dung khấu trừ thuế TNCN gồm:

- Khoản thu nhập chịu thuế được miễn thuế, giảm thuế.

- Khoản thu nhập chịu thuế được giảm trừ gia cảnh.

- Khoản thu nhập chịu thuế được khấu trừ khi xác định thu nhập chịu thuế.

- Số tiền khấu trừ thuế TNCN.

- Chữ ký điện tử của tổ chức, cá nhân trả thu nhập:** Chữ ký điện tử của tổ chức, cá nhân trả thu nhập được cấp theo quy định của pháp luật về giao dịch điện tử.

Chứng từ điện tử khấu trừ thuế TNCN điện tử phải được lập theo mẫu thống nhất do Bộ Tài chính ban hành. Hiện nay, mẫu chứng từ điện tử khấu trừ thuế TNCN điện tử được quy định tại Phụ lục 03 ban hành kèm theo Thông tư 78/2021/TT-BTC.

Chứng từ điện tử khấu trừ thuế TNCN điện tử được lập và gửi cho người nhận thu nhập theo hình thức điện tử. Người nhận thu nhập có trách nhiệm lưu trữ chứng từ điện tử khấu trừ thuế TNCN điện tử theo quy định của pháp luật.

4. Cách lập chứng từ khấu trừ thuế TNCN điện tử

Chứng từ khấu trừ thuế TNCN điện tử là chứng từ được lập và gửi cho cơ quan thuế thông qua hệ thống Thuế điện tử theo quy định của pháp luật. Chứng từ khấu trừ thuế TNCN điện tử được sử dụng để khấu trừ thuế TNCN của người nộp thuế.

Để lập chứng từ khấu trừ thuế TNCN điện tử, tổ chức, cá nhân trả thu nhập thực hiện theo các bước sau:

Bước 1: Đăng ký sử dụng chứng từ khấu trừ thuế TNCN điện tử

Tổ chức, cá nhân trả thu nhập đăng ký sử dụng chứng từ khấu trừ thuế TNCN điện tử với cơ quan thuế quản lý trực tiếp. Hồ sơ đăng ký bao gồm:

- Giấy đề nghị đăng ký sử dụng chứng từ khấu trừ thuế TNCN điện tử theo mẫu số 04/TNCN ban hành kèm theo Thông tư 80/2021/TT-BTC.

- Bản sao Giấy chứng nhận đăng ký kinh doanh hoặc Giấy chứng nhận đăng ký doanh nghiệp hoặc Giấy chứng nhận đăng ký hoạt động chi nhánh, văn phòng đại diện, địa điểm kinh doanh.

- Bản sao Giấy chứng minh nhân dân hoặc thẻ Căn cước công dân hoặc hộ chiếu của người đại diện theo pháp luật của tổ chức.

Bước 2: Lập chứng từ khấu trừ thuế TNCN điện tử

Tổ chức, cá nhân trả thu nhập lập chứng từ khấu trừ thuế TNCN điện tử theo mẫu số 03/TNCN ban hành kèm theo Thông tư 80/2021/TT-BTC.

Bước 3: Ký điện tử chứng từ khấu trừ thuế TNCN

Tổ chức, cá nhân trả thu nhập ký điện tử chứng từ khấu trừ thuế TNCN bằng chữ ký số hoặc chứng thư số theo quy định của pháp luật.

Bước 4: Gửi chứng từ khấu trừ thuế TNCN điện tử

Tổ chức, cá nhân trả thu nhập gửi chứng từ khấu trừ thuế TNCN điện tử cho cơ quan thuế quản lý trực tiếp.

5. Hồ sơ gửi chứng từ khấu trừ thuế TNCN điện tử

Hồ sơ gửi chứng từ khấu trừ thuế TNCN điện tử bao gồm:

- Giấy đề nghị gửi chứng từ khấu trừ thuế TNCN điện tử theo mẫu số 05/TNCN ban hành kèm theo Thông tư 80/2021/TT-BTC.

- File dữ liệu chứng từ khấu trừ thuế TNCN điện tử.

Cách lập chứng từ khấu trừ thuế TNCN điện tử

Chứng từ khấu trừ thuế TNCN điện tử được lập theo mẫu số 03/TNCN ban hành kèm theo Thông tư 80/2021/TT-BTC. Chứng từ khấu trừ thuế TNCN điện tử bao gồm 3 phần chính:

Phần thông tin tổ chức trả thu nhập

- Tên tổ chức trả thu nhập: Ghi tên tổ chức trả thu nhập theo Giấy chứng nhận đăng ký kinh doanh hoặc Giấy chứng nhận đăng ký doanh nghiệp hoặc Giấy chứng nhận đăng ký hoạt động chi nhánh, văn phòng đại diện, địa điểm kinh doanh.

- Mã số thuế: Ghi mã số thuế của tổ chức trả thu nhập do Cơ quan thuế cấp.

- Địa chỉ: Ghi địa chỉ của tổ chức trả thu nhập theo Giấy chứng nhận đăng ký kinh doanh hoặc Giấy chứng nhận đăng ký doanh nghiệp hoặc Giấy chứng nhận đăng ký hoạt động chi nhánh, văn phòng đại diện, địa điểm kinh doanh.

- Điện thoại: Ghi số điện thoại của tổ chức trả thu nhập.

Phần thông tin người nộp thuế

- Họ và tên: Ghi chữ in hoa theo tên trên Chứng minh nhân dân/Căn cước công dân/Hộ chiếu của người nộp thuế.

- Mã số thuế: Ghi mã số thuế của người nộp thuế do Cơ quan thuế cấp.

- Quốc tịch: Ghi quốc tịch của người nộp thuế.

Phần thông tin thuế TNCN khấu trừ

- Số chứng từ khấu trừ: Ghi số thứ tự của chứng từ khấu trừ.

- Kỳ tính thuế: Ghi kỳ tính thuế của chứng từ khấu trừ.

- Số tiền khấu trừ: Ghi số tiền thuế TNCN được khấu trừ của chứng từ khấu trừ.

- Loại thuế: Ghi loại thuế TNCN được khấu trừ.

- Nội dung: Ghi nội dung khấu trừ thuế TNCN.

Lưu ý khi lập chứng từ khấu trừ thuế TNCN điện tử

- Chứng từ khấu trừ thuế TNCN điện tử phải được lập đầy đủ, chính xác, đúng thời hạn và đúng quy định.

6. Những lưu ý khi điền thông tin trên chứng từ khấu trừ thuế TNCN.

Khi điền thông tin trên chứng từ khấu trừ thuế TNCN, người sử dụng cần lưu ý một số điểm sau:

Các thông tin phải điền đầy đủ, chính xác, không tẩy xóa, sửa chữa.

Các thông tin phải được điền bằng chữ viết hoa, không viết tắt.

Thông tin về mã số thuế của tổ chức, cá nhân trả thu nhập và người nộp thuế phải được điền chính xác theo thông tin đã được đăng ký với cơ quan thuế.

Thông tin về khoản thu nhập, thời điểm trả thu nhập, tổng thu nhập chịu thuế, số thuế đã khấu trừ, số thu nhập còn được nhận phải được điền chính xác theo thực tế.

Ngày, tháng, năm lập chứng từ khấu trừ thuế phải được điền theo đúng quy định.

Trên đây là một số thông tin về Hướng dẫn điền thông tin trên chứng từ khấu trừ thuế tncn. Hy vọng với những thông tin ACC đã cung cấp sẽ giúp bạn giải đáp được những thắc mắc về vấn đề trên. Nếu bạn cần hỗ trợ hãy đừng ngần ngại mà liên hệ với Công ty Kế toán Kiểm toán ACC, để được chúng tôi hỗ trợ nhanh chóng. ACC cam kết sẽ giúp bạn có trải nghiệm tốt nhất về các dịch vụ mà mình cung cấp đến khách hàng. Chúng tôi luôn đồng hành pháp lý cùng bạn

HÃY ĐỂ LẠI THÔNG TIN TƯ VẤN