Hóa đơn bị loại có thể gây ảnh hưởng đến báo cáo tài chính của doanh nghiệp. Do đó, câu hỏi “Cách hóa đơn bị loại hạch toán thế nào?” rất cần được giải đáp. Việc nắm rõ cách hạch toán hóa đơn bị loại giúp doanh nghiệp đảm bảo tính hợp pháp và chính xác trong kế toán. Bài viết này sẽ hướng dẫn bạn những quy định cần biết về hạch toán hóa đơn bị loại.

1. Các hóa đơn bị loại hạch toán thế nào?

1.1 Hạch toán đối với hóa đơn đầu ra bị loại

Hóa đơn đầu ra là hóa đơn mà doanh nghiệp lập khi thực hiện bán hàng hóa hoặc cung cấp dịch vụ cho khách hàng.

Mục đích chính: Để theo dõi doanh thu từ hoạt động kinh doanh của doanh nghiệp, xác định số thuế giá trị gia tăng (GTGT) phải nộp cho nhà nước.

Nếu hóa đơn đầu ra đã được ghi nhận vào sổ sách nhưng sau đó bị loại hoặc không còn hợp lệ, doanh nghiệp cần thực hiện như sau:

Xóa bỏ ghi nhận doanh Thu:

- Nợ tài khoản 511 (Doanh thu bán hàng và cung cấp dịch vụ) hoặc tài khoản doanh thu liên quan.

- Có tài khoản 331 (Phải trả người bán) hoặc tài khoản doanh thu liên quan.

Điều chỉnh thuế GTGT đầu ra:

- Nợ tài khoản 3331 (Thuế GTGT phải nộp) nếu thuế GTGT đã được ghi nhận.

- Có tài khoản 333 (Thuế GTGT phải nộp).

Ví dụ: Nếu hóa đơn đầu ra bị loại với giá trị 1.800.000 VND và thuế GTGT 5%, ghi nhận điều chỉnh sẽ như sau:

- Nợ tài khoản 511 (Doanh thu bán hàng và cung cấp dịch vụ): 1.800.000 VND

- Có tài khoản 331 (Phải trả người bán) hoặc tài khoản doanh thu liên quan: 1.800.000 VND

- Nợ tài khoản 3331 (Thuế GTGT phải nộp): 90.000 VND

- Có tài khoản 333 (Thuế GTGT phải nộp): 90.000 VND

1.2 Hạch toán hóa đơn đầu vào bị loại

Hóa đơn đầu vào là hóa đơn mà doanh nghiệp nhận được khi mua hàng hóa hoặc dịch vụ từ nhà cung cấp.

Mục đích chính: Để quản lý chi phí đầu vào của doanh nghiệp một cách chính xác, xác định số thuế giá trị gia tăng (GTGT) mà doanh nghiệp có thể khấu trừ khi tính thuế.

Nếu hóa đơn đầu vào đã được ghi nhận vào sổ sách nhưng sau đó bị loại hoặc không còn hợp lệ, doanh nghiệp cần thực hiện các bước sau:

Xóa bỏ ghi nhận chi phí:

- Nợ tài khoản 331 (Phải trả người bán) hoặc tài khoản chi phí liên quan.

- Có tài khoản 156 (Hàng hóa) hoặc tài khoản chi phí liên quan nếu hóa đơn đã được ghi nhận vào chi phí.

Điều chỉnh thuế GTGT đầu vào:

- Nợ tài khoản 3331 (Thuế GTGT được khấu trừ) nếu thuế GTGT đã được ghi nhận.

- Có tài khoản 1331 (Thuế GTGT đầu vào).

Ví dụ: Nếu hóa đơn đầu vào bị loại với giá trị 1.200.000 VND và thuế GTGT 5%, ghi nhận điều chỉnh sẽ như sau:

- Nợ tài khoản 331 (Phải trả người bán): 1.200.000 VND

- Có tài khoản 156 (Hàng hóa) hoặc chi phí liên quan: 1.200.000 VND

- Nợ tài khoản 3331 (Thuế GTGT được khấu trừ): 60.000 VND

- Có tài khoản 1331 (Thuế GTGT đầu vào): 60.000 VND

>>> Có thể tham khảo: Chiết khấu thương mại hạch toán như thế nào?

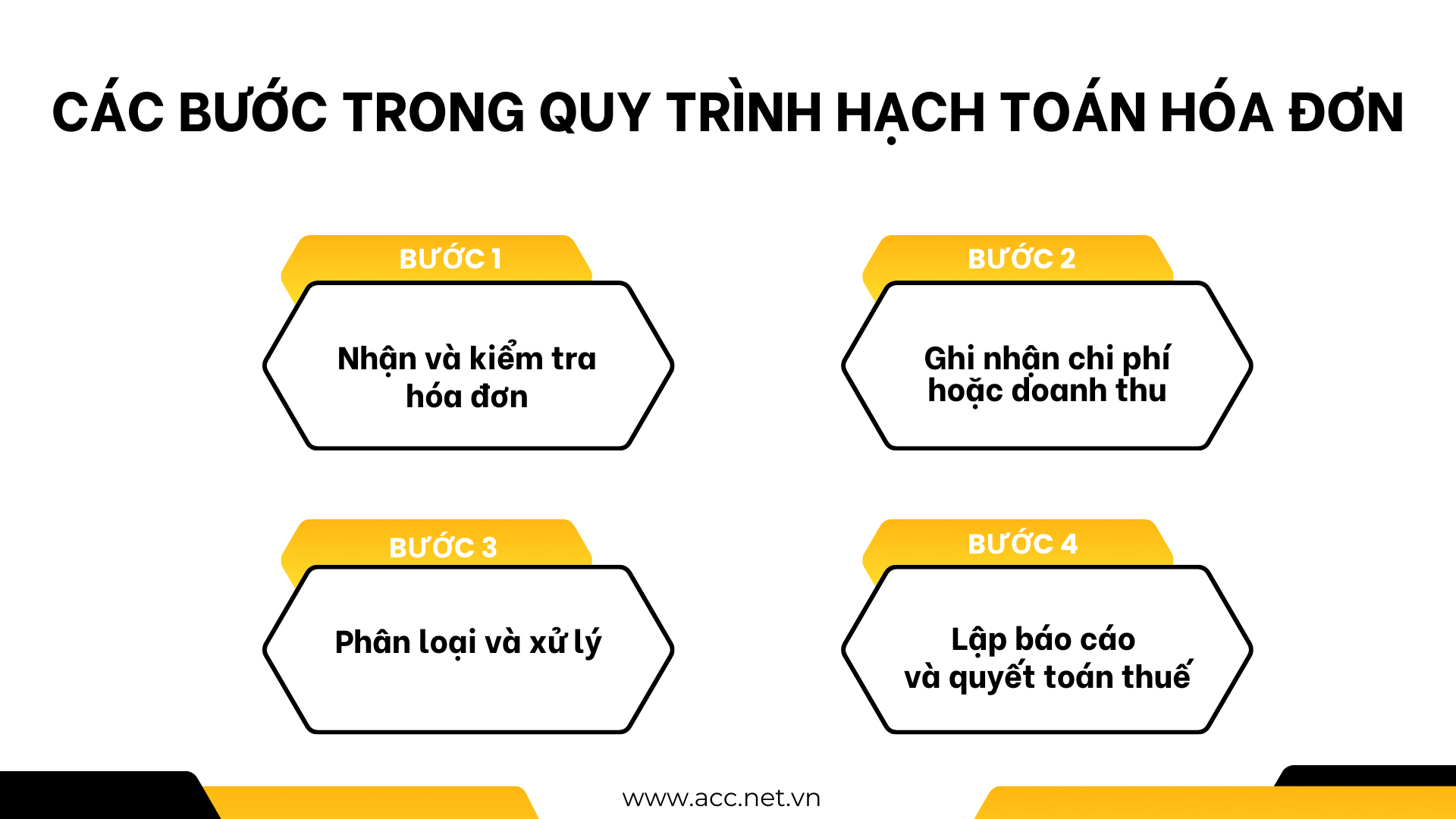

2. Các bước trong quy trình hạch toán hóa đơn

Dưới đây là chi tiết các bước trong quy trình hạch toán hóa đơn, từ việc nhận và kiểm tra hóa đơn cho đến việc lập báo cáo và quyết toán thuế:

Bước 1: Nhận và kiểm tra hóa đơn

Bước đầu tiên là xác minh tính hợp lệ của hóa đơn, bao gồm việc kiểm tra các thông tin cần thiết như bên bán, bên mua, mô tả hàng hóa hoặc dịch vụ, số lượng, đơn giá, và thuế GTGT. Hóa đơn cũng cần tuân thủ quy định pháp luật và chính sách kế toán của doanh nghiệp.

Bước 2: Ghi nhận chi phí hoặc doanh thu

- Hóa đơn đầu vào: Ghi nhận các chi phí liên quan đến việc mua hàng hóa hoặc dịch vụ, đồng thời phản ánh thuế GTGT đầu vào có thể khấu trừ.

- Hóa đơn đầu ra: Ghi nhận doanh thu từ việc bán hàng hóa hoặc cung cấp dịch vụ, và thể hiện thuế GTGT đầu ra phải nộp.

Bước 3: Phân loại và xử lý

- Hóa đơn đầu vào: Hạch toán vào tài khoản chi phí hoặc hàng hóa tồn kho, đồng thời phản ánh vào tài khoản thuế GTGT đầu vào.

- Hóa đơn đầu ra: Hạch toán vào tài khoản doanh thu và tài khoản thuế GTGT đầu ra.

Bước 4: Lập báo cáo và quyết toán thuế

Cuối cùng, doanh nghiệp cần tập hợp tất cả thông tin từ hóa đơn để lập báo cáo tài chính và báo cáo thuế. Việc này giúp đảm bảo tính chính xác của các số liệu trong báo cáo thuế và tài chính.

3. Các trường hợp đặc biệt về hóa đơn và phương thức xử lý

Những loại hóa đơn thường gặp trong hoạt động kinh doanh, cùng với cách thức xử lý phù hợp cho từng loại. Việc nắm rõ các loại hóa đơn và quy trình xử lý sẽ giúp doanh nghiệp đảm bảo tính hợp lệ và tuân thủ quy định pháp luật, cụ thể như sau:

- Hóa đơn điện tử: Xử lý hóa đơn điện tử diễn ra tương tự như với hóa đơn giấy, tuy nhiên, quá trình lưu trữ và quản lý được thực hiện thông qua các phần mềm chuyên dụng.

- Hóa đơn phản: Hóa đơn phản là những hóa đơn không tồn tại hoặc có thông tin không chính xác. Việc sử dụng hóa đơn này được coi là hành vi vi phạm pháp luật và có thể dẫn đến các hình thức xử lý nghiêm ngặt.

- Hóa đơn sửa đổi: Khi phát hiện có sai sót trên hóa đơn, doanh nghiệp cần thực hiện sửa đổi và điều chỉnh lại các thông tin liên quan.

Lưu ý: Phương pháp xử lý hóa đơn có thể thay đổi tùy theo loại hình doanh nghiệp, lĩnh vực hoạt động và các quy định pháp lý mới nhất. Để đảm bảo tính chính xác, doanh nghiệp nên tham khảo ý kiến của các chuyên gia kế toán hoặc tư vấn thuế.

>>> Xem thêm: Chi phí quảng cáo hạch toán vào tài khoản nào?

4. Một số lưu ý khi hạch toán hóa đơn bị loại

Trước khi tiến hành hạch toán hóa đơn bị loại, doanh nghiệp cần lưu ý một số yếu tố quan trọng để đảm bảo quy trình diễn ra đúng quy định và hiệu quả. Dưới đây là một số lưu ý quan trọng khi hạch toán hóa đơn bị loại:

- Đảm bảo tính hợp lệ: Trước khi hạch toán, doanh nghiệp cần xác minh tính hợp lệ của hóa đơn bị loại, bao gồm thông tin về bên bán, bên mua, hàng hóa/dịch vụ và các thông tin liên quan khác.

- Lập biên bản ghi nhận: Doanh nghiệp cần lập biên bản ghi nhận lý do hóa đơn bị loại, kèm theo các tài liệu hỗ trợ như hóa đơn gốc và các chứng từ liên quan. Biên bản này nên được ký bởi người có thẩm quyền trong doanh nghiệp để đảm bảo tính chính xác và minh bạch.

- Điều chỉnh sổ sách kịp thời: Khi hạch toán hóa đơn bị loại, doanh nghiệp cần thực hiện điều chỉnh trên sổ sách kế toán ngay lập tức để phản ánh đúng tình hình tài chính.

- Theo dõi và báo cáo: Doanh nghiệp nên theo dõi các hóa đơn bị loại và lập báo cáo định kỳ để có cái nhìn tổng thể về tình hình tài chính.

5. Câu hỏi thường gặp

Hóa đơn bị loại có ảnh hưởng đến báo cáo tài chính không?

Có, hóa đơn bị loại sẽ làm giảm doanh thu và thuế GTGT phải nộp, ảnh hưởng trực tiếp đến báo cáo tài chính của doanh nghiệp. Do đó, việc ghi nhận và điều chỉnh kịp thời là rất quan trọng để đảm bảo tính chính xác của các báo cáo.

Doanh nghiệp cần lưu giữ chứng từ nào khi xử lý hóa đơn bị loại?

Doanh nghiệp cần lưu giữ hóa đơn gốc, biên bản ghi nhận lý do loại bỏ và các tài liệu liên quan để minh chứng cho việc điều chỉnh. Những chứng từ này sẽ hỗ trợ doanh nghiệp trong việc kiểm tra và quyết toán thuế sau này.

Có cần lập báo cáo riêng cho hóa đơn bị loại không?

Không bắt buộc, nhưng doanh nghiệp nên lập báo cáo nội bộ để theo dõi và kiểm soát số lượng hóa đơn bị loại. Điều này giúp cải thiện quy trình quản lý hóa đơn và giảm thiểu rủi ro trong tương lai.

Hy vọng với những thông tin Kế toán kiểm toán ACC đã cung cấp sẽ giúp bạn giải đáp được câu hỏi “Cách hóa đơn bị loại hạch toán thế nào?”. Nếu bạn cần hỗ trợ hãy đừng ngần ngại mà liên hệ với Công ty Kế toán Kiểm toán Thuế ACC, để được chúng tôi hỗ trợ nhanh chóng. Kế toán kiểm toán ACC cam kết sẽ giúp bạn có trải nghiệm tốt nhất về các dịch vụ mà mình cung cấp đến khách hàng.

HÃY ĐỂ LẠI THÔNG TIN TƯ VẤN