Hạch toán doanh thu bán hàng và cung cấp dịch vụ là bước quan trọng giúp doanh nghiệp quản lý tài chính hiệu quả và minh bạch. Để đảm bảo tuân thủ quy định pháp luật và tối ưu hóa lợi nhuận, doanh nghiệp cần thực hiện quy trình này một cách chính xác. Thế nên, Kế toán Kiểm toán ACC sẽ hướng dẫn cách hạch toán doanh thu bán hàng và cung cấp dịch vụ dễ dàng, hiệu quả.

1. Hạch toán doanh thu bán hàng, cung cấp dịch vụ vào tài khoản nào?

Hạch toán doanh thu bán hàng và cung cấp dịch vụ thường được ghi vào tài khoản 511 – Doanh thu bán hàng và cung cấp dịch vụ. Tài khoản này được sử dụng để phản ánh doanh thu của các hoạt động bán hàng hóa, sản phẩm, và cung cấp dịch vụ của doanh nghiệp trong kỳ kế toán.

2. Kết cấu và nội dung phản ánh của tài khoản doanh thu

2.1. Điều kiện ghi nhận doanh thu bán hàng và cung cấp dịch vụ

Doanh thu bán hàng chỉ được ghi nhận khi đồng thời thỏa mãn các điều kiện sau:

- Doanh nghiệp đã chuyển giao phần lớn rủi ro và quyền lợi liên quan đến quyền sở hữu sản phẩm hoặc hàng hóa cho khách hàng.

- Doanh nghiệp không còn quyền kiểm soát và quản lý sản phẩm, hàng hóa như một chủ sở hữu.

- Doanh thu có thể xác định một cách tương đối chắc chắn. Nếu hợp đồng quy định khách hàng có quyền trả lại sản phẩm hoặc hàng hóa theo những điều kiện cụ thể, doanh thu chỉ được ghi nhận khi những điều kiện này không còn tồn tại và khách hàng không còn quyền trả lại sản phẩm hoặc hàng hóa (ngoại trừ trường hợp đổi hàng).

- Doanh nghiệp đã hoặc sẽ thu được lợi ích từ giao dịch bán hàng.

- Các chi phí liên quan đến giao dịch bán hàng đã được xác định rõ ràng.

Đối với doanh thu từ cung cấp dịch vụ, doanh nghiệp chỉ ghi nhận khi các điều kiện sau đây đồng thời được đáp ứng:

- Doanh thu có thể được xác định một cách tương đối chắc chắn. Nếu hợp đồng cho phép khách hàng trả lại dịch vụ đã sử dụng theo những điều kiện nhất định, doanh thu chỉ được ghi nhận khi các điều kiện này không còn và khách hàng không có quyền trả lại dịch vụ đã cung cấp.

- Doanh nghiệp đã hoặc sẽ thu được lợi ích kinh tế từ việc cung cấp dịch vụ.

- Các chi phí liên quan đến việc hoàn thành giao dịch cung cấp dịch vụ đã được xác định cụ thể.

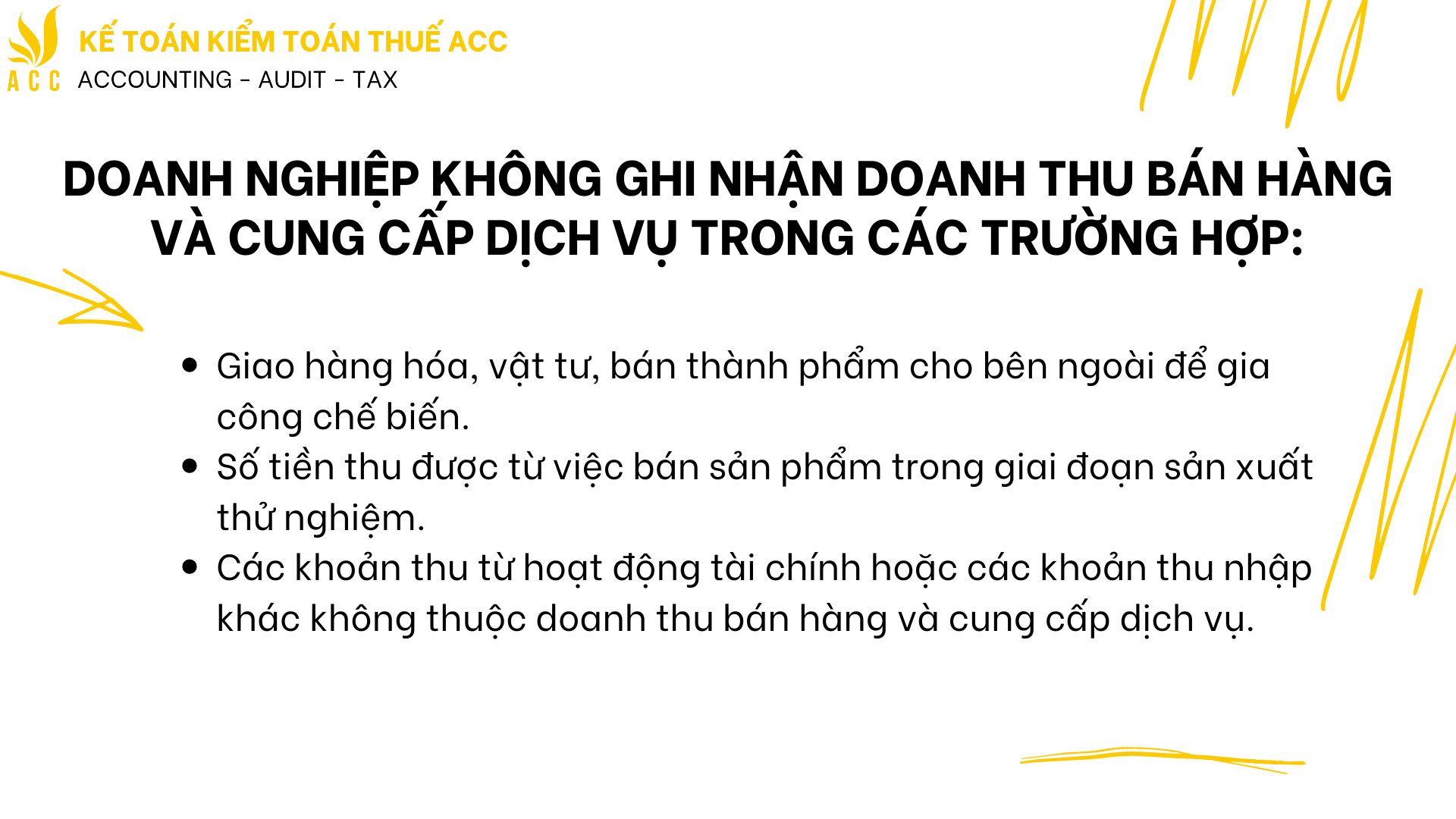

Ngoài ra, doanh nghiệp không ghi nhận doanh thu bán hàng và cung cấp dịch vụ trong các trường hợp sau:

- Giao hàng hóa, vật tư, bán thành phẩm cho bên ngoài để gia công chế biến hoặc hàng gửi bán theo hình thức ký gửi hay đại lý (chưa được xem là đã bán).

- Số tiền thu được từ việc bán sản phẩm trong giai đoạn sản xuất thử nghiệm.

- Các khoản thu từ hoạt động tài chính hoặc các khoản thu nhập khác không thuộc doanh thu bán hàng và cung cấp dịch vụ.

2.2 Kết cấu tài khoản hạch toán doanh thu bán hàng, cung cấp dịch vụ

Bên Nợ:

- Các khoản thuế gián thu phải nộp như thuế giá trị gia tăng (GTGT), thuế tiêu thụ đặc biệt (TTĐB), thuế xuất khẩu (XK), và thuế bảo vệ môi trường (BVMT).

- Các khoản giảm giá, chiết khấu thương mại, và hàng bán bị khách hàng trả lại phát sinh trong kỳ.

- Kết chuyển doanh thu phát sinh trong kỳ sang tài khoản xác định kết quả kinh doanh.

Bên Có:

- Phản ánh doanh thu từ việc bán sản phẩm, hàng hóa, bất động sản đầu tư, và cung cấp dịch vụ trong kỳ.

Lưu ý: Tài khoản 511 không có số dư vào cuối kỳ.

Tài khoản 511 gồm các tài khoản cấp 2 như sau:

- 5111 – Doanh thu bán hàng hóa: Ghi nhận doanh thu từ hàng hóa đã bán trong kỳ, chủ yếu áp dụng cho ngành thương mại hàng hóa, vật tư, lương thực.

- 5112 – Doanh thu bán thành phẩm: Ghi nhận doanh thu từ sản phẩm (thành phẩm, bán thành phẩm) đã bán, áp dụng cho ngành sản xuất như công nghiệp, nông nghiệp, xây dựng.

- 5113 – Doanh thu dịch vụ: Ghi nhận doanh thu từ dịch vụ đã cung cấp và hoàn thành trong kỳ, dùng cho các ngành dịch vụ như vận tải, du lịch, giáo dục, dịch vụ công cộng.

- 5114 – Doanh thu trợ cấp, trợ giá: Ghi nhận doanh thu từ các khoản trợ cấp, trợ giá của nhà nước khi doanh nghiệp cung cấp sản phẩm, dịch vụ theo yêu cầu của nhà nước.

- 5117 – Doanh thu kinh doanh bất động sản đầu tư: Ghi nhận doanh thu từ cho thuê, bán, hoặc thanh lý bất động sản đầu tư.

- 5118 – Doanh thu khác: Ghi nhận các khoản doanh thu khác như bán vật liệu, phế liệu, nhượng bán công cụ dụng cụ.

Lưu ý: Theo Thông tư 133/2016/TT-BTC, doanh nghiệp vừa và nhỏ chỉ sử dụng các tài khoản 5111, 5112, 5113, và 5118.

>>> Xem thêm: Cách hạch toán tiền đồng phục nhân viên

3. Cách hạch toán doanh thu bán hàng, cung cấp dịch vụ

3.1 Doanh thu từ sản phẩm, hàng hóa, dịch vụ trong kỳ kế toán

Đối với sản phẩm, hàng hóa, dịch vụ, và bất động sản đầu tư chịu thuế GTGT, thuế tiêu thụ đặc biệt, thuế xuất khẩu hoặc thuế bảo vệ môi trường, kế toán ghi nhận doanh thu bán hàng theo giá chưa bao gồm thuế, đồng thời ghi rõ các khoản thuế gián thu (nếu có). Các bút toán được ghi nhận như sau:

- Nợ các tài khoản 111, 112, 131 (tổng giá trị thanh toán);

- Có TK 511 – Doanh thu bán hàng và cung cấp dịch vụ (chưa bao gồm thuế);

- Có TK 333.

Thuế và các khoản phải nộp nhà nước. Nếu không thể tách các khoản thuế ngay lập tức, doanh thu sẽ được ghi nhận bao gồm thuế. Sau đó, kế toán xác định khoản thuế phải nộp và điều chỉnh doanh thu theo định kỳ:

- Nợ TK 511 – Doanh thu bán hàng và cung cấp dịch vụ;

- Có TK 333 – Thuế và các khoản phải nộp nhà nước.

3.2 Doanh thu phát sinh bằng ngoại tệ

Khi doanh thu phát sinh bằng ngoại tệ, kế toán sử dụng tỷ giá giao dịch thực tế tại thời điểm ghi nhận để quy đổi thành đồng tiền hạch toán. Nếu nhận ứng trước từ khách hàng bằng ngoại tệ, tỷ giá tại thời điểm nhận sẽ được dùng để tính toán doanh thu ứng trước.

3.3 Giao dịch hàng đổi hàng không tương tự

Khi đổi sản phẩm hoặc hàng hóa lấy vật tư, hàng hóa khác hoặc tài sản cố định, doanh thu được ghi nhận dựa trên giá trị hợp lý của tài sản nhận về sau khi điều chỉnh khoản chênh lệch (nếu có). Nếu không xác định được giá trị tài sản nhận về, sẽ sử dụng giá trị của tài sản mang đi trao đổi sau khi điều chỉnh:

- Nợ TK 131 – Phải thu của khách hàng (tổng giá trị thanh toán);

- Có TK 511 – Doanh thu bán hàng và cung cấp dịch vụ (chưa bao gồm thuế);

- Có TK 333.

Thuế và các khoản phải nộp nhà nước. Sau đó, ghi nhận giá vốn hàng mang đi trao đổi:

- Nợ TK 632 – Giá vốn hàng bán;

- Có TK 155, 156.

Khi nhận tài sản trao đổi:

- Nợ các TK 152, 153, 156, 211 (giá trị chưa có thuế);

- Nợ TK 133 – Thuế GTGT được khấu trừ (nếu có);

- Có TK 131 – Phải thu của khách hàng (tổng giá trị thanh toán).

Nếu có khoản chênh lệch tiền thu thêm hoặc trả thêm, kế toán ghi nhận điều chỉnh tương ứng vào TK 111, 112 hoặc TK 131.

3.4 Doanh thu từ bán hàng trả chậm, trả góp

Khi bán hàng trả chậm hoặc trả góp, doanh thu được ghi nhận theo giá bán trả ngay chưa bao gồm thuế:

- Nợ TK 131 – Phải thu của khách hàng;

- Có TK 515 – Doanh thu hoạt động tài chính (giá bán trả ngay chưa có thuế);

- Có TK 333 – Thuế và các khoản phải nộp nhà nước;

- Có TK 3387 – Doanh thu chưa thực hiện (chênh lệch giữa giá trả chậm và giá trả ngay).

Định kỳ ghi nhận doanh thu từ lãi phát sinh:

- Nợ TK 3387 – Doanh thu chưa thực hiện;

- Có TK 515 – Doanh thu hoạt động tài chính.

3.5 Doanh thu từ bán sản phẩm, hàng hóa kèm thiết bị thay thế

Kế toán ghi nhận giá vốn của sản phẩm, hàng hóa được bán và các sản phẩm, thiết bị thay thế:

- Nợ TK 632 – Giá vốn hàng bán;

- Có TK 153, 155, 156. Ghi nhận doanh thu:

- Nợ TK 111, 112, 131;

- Có TK 511 – Doanh thu bán hàng và cung cấp dịch vụ;

- Có TK 333 – Thuế và các khoản phải nộp nhà nước.

3.6 Doanh thu từ chương trình ưu đãi cho khách hàng truyền thống

Khi cung cấp chương trình ưu đãi, doanh thu được ghi nhận là tổng số tiền thu được sau khi trừ đi phần doanh thu chưa thực hiện, tương ứng với giá trị hàng hóa/dịch vụ miễn phí hoặc chiết khấu:

- Nợ TK 112, 131;

- Có TK 511 – Doanh thu bán hàng và cung cấp dịch vụ;

- Có TK 3387 – Doanh thu chưa thực hiện;

- Có TK 333.

Thuế và các khoản phải nộp nhà nước. Nếu chương trình kết thúc mà khách hàng không đủ điều kiện hưởng ưu đãi, phần doanh thu chưa thực hiện sẽ được kết chuyển:

- Nợ TK 3387 – Doanh thu chưa thực hiện;

- Có TK 511 – Doanh thu bán hàng và cung cấp dịch vụ.

Nếu khách hàng đáp ứng điều kiện:

Trường hợp doanh nghiệp trực tiếp cung cấp, khoản doanh thu chưa thực hiện được ghi nhận khi hoàn tất nghĩa vụ:

- Nợ TK 3387 – Doanh thu chưa thực hiện;

- Có TK 511 – Doanh thu bán hàng và cung cấp dịch vụ.

Trường hợp bên thứ ba cung cấp:

Nếu doanh nghiệp là đại lý, ghi nhận phần chênh lệch giữa doanh thu chưa thực hiện và số tiền phải trả cho bên thứ ba:

- Nợ TK 3387;

- Có TK 511;

- Có TK 111, 112.

Nếu không phải là đại lý, ghi nhận toàn bộ doanh thu chưa thực hiện, đồng thời ghi giá vốn tương ứng:

- Nợ TK 3387;

- Có TK 511;

- Nợ TK 632 – Giá vốn hàng bán;

- Có TK 112, 331.

3.7 Doanh thu từ cho thuê tài sản cố định và bất động sản đầu tư

Doanh thu từ cho thuê tài sản cố định và bất động sản đầu tư được ghi nhận khi đã hoàn thành dịch vụ trong kỳ:

- Nợ TK 131 (nếu chưa nhận tiền);

- Nợ TK 111, 112 (nếu nhận tiền ngay);

- Có TK 511 – Doanh thu bán hàng và cung cấp dịch vụ;

- Có TK 3331 – Thuế GTGT.

3.8 Doanh thu từ tiền thu trước nhiều kỳ cho thuê tài sản

Khi nhận tiền trước:

- Nợ TK 111, 112 (tổng số tiền);

- Có TK 3387 – Doanh thu chưa thực hiện;

- Có TK 3331 – Thuế GTGT.

Định kỳ, kế toán kết chuyển doanh thu:

- Nợ TK 3387;

- Có TK 511 (5113, 5117).

Nếu trả lại tiền cho khách hàng do hợp đồng không tiếp tục:

- Nợ TK 3387;

- Nợ TK 3331 (thuế GTGT của số tiền trả lại);

- Có TK 111, 112.

3.9 Trường hợp bán hàng qua đại lý đúng giá hưởng hoa hồng

Kế toán tại đơn vị giao hàng cho đại lý:

Khi xuất kho sản phẩm, hàng hóa gửi cho đại lý, kế toán lập phiếu xuất kho và ghi nhận như sau:

- Nợ TK 157 – Hàng gửi đi bán;

- Có TK 155, 156.

Khi hàng hóa được đại lý bán ra, kế toán căn cứ vào bảng kê hóa đơn bán hàng do đại lý lập để ghi nhận doanh thu theo giá bán chưa bao gồm thuế GTGT:

- Nợ TK 111, 112, 131 (tổng giá trị thanh toán);

- Có TK 511 – Doanh thu bán hàng và cung cấp dịch vụ;

- Có TK 3331 – Thuế GTGT phải nộp (33311).

Đồng thời, ghi nhận giá vốn hàng bán:

- Nợ TK 632 – Giá vốn hàng bán;

- Có TK 157 – Hàng gửi đi bán.

Số tiền hoa hồng phải trả cho đại lý sẽ được ghi như sau:

- Nợ TK 641 – Chi phí bán hàng (phí hoa hồng chưa có thuế GTGT);

- Nợ TK 133 – Thuế GTGT được khấu trừ (1331);

- Có TK 111, 112, 131.

Kế toán tại đại lý nhận bán hàng đúng giá hưởng hoa hồng:

Khi nhận hàng, đại lý sẽ ghi chép và theo dõi giá trị hàng hóa được nhận bán trong phần thuyết minh báo cáo tài chính.

Khi hàng hóa được bán, căn cứ vào hóa đơn GTGT hoặc hóa đơn bán hàng cùng các chứng từ liên quan, kế toán sẽ ghi nhận số tiền bán hàng đại lý phải trả cho bên giao hàng:

- Nợ TK 111, 112, 131;

- Có TK 331 – Phải trả cho người bán (tổng giá thanh toán).

Định kỳ, xác định doanh thu hoa hồng mà đại lý được hưởng:

- Nợ TK 331 – Phải trả cho người bán;

- Có TK 511 – Doanh thu bán hàng và cung cấp dịch vụ;

- Có TK 3331 – Thuế GTGT phải nộp (nếu có).

Khi thực hiện thanh toán số tiền bán hàng cho bên giao hàng, ghi nhận như sau:

- Nợ TK 331 – Phải trả người bán;

- Có TK 111, 112.

3.10 Đối với sản phẩm, hàng hóa, dịch vụ xuất bán cho các đơn vị hạch toán phụ thuộc trong nội bộ doanh nghiệp

Trường hợp không ghi nhận doanh thu trong nội bộ doanh nghiệp:

Kế toán tại đơn vị bán hạch toán:

Khi xuất sản phẩm, hàng hóa cho các đơn vị hạch toán phụ thuộc, kế toán lập phiếu xuất kho hoặc hóa đơn GTGT:

- Nợ TK 136 – Phải thu nội bộ (giá vốn);

- Có TK 155, 156;

- Có TK 333 – Thuế và các khoản phải nộp nhà nước.

Khi sản phẩm, hàng hóa đã được đơn vị phụ thuộc tiêu thụ ra bên ngoài, kế toán ghi nhận doanh thu và giá vốn:

Giá vốn:

- Nợ TK 632 – Giá vốn hàng bán;

- Có TK 136 – Phải thu nội bộ.

Doanh thu:

- Nợ TK 136 – Phải thu nội bộ;

- Có TK 511 – Doanh thu bán hàng và cung cấp dịch vụ.

Kế toán tại đơn vị mua hạch toán:

Khi nhận được sản phẩm, hàng hóa từ đơn vị phụ thuộc, kế toán ghi nhận các chứng từ liên quan:

- Nợ TK 155, 156 (giá vốn);

- Nợ TK 133 – Thuế GTGT được khấu trừ (nếu có);

- Có TK 336 – Phải trả nội bộ.

Khi bán sản phẩm, hàng hóa ra bên ngoài, kế toán ghi nhận doanh thu và giá vốn như một giao dịch bán hàng thông thường. Trường hợp đơn vị phụ thuộc không hạch toán kết quả kinh doanh, kế toán sẽ kết chuyển doanh thu và giá vốn cho đơn vị cấp trên:

Kết chuyển giá vốn:

- Nợ TK 336 – Phải trả nội bộ;

- Có TK 632 – Giá vốn hàng bán.

Kết chuyển doanh thu:

- Nợ TK 511 – Doanh thu bán hàng và cung cấp dịch vụ;

- Có TK 336 – Phải trả nội bộ.

Trường hợp ghi nhận doanh thu bán hàng cho các đơn vị hạch toán phụ thuộc:

Khi ghi nhận doanh thu bán hàng cho các đơn vị hạch toán phụ thuộc, kế toán ghi:

- Nợ TK 136 – Phải thu nội bộ;

- Có TK 511 – Doanh thu bán hàng và cung cấp dịch vụ (chi tiết giao dịch bán hàng nội bộ);

- Có TK 333 – Thuế và các khoản phải nộp nhà nước.

Ghi nhận giá vốn hàng bán theo quy trình tương tự như các giao dịch bán hàng thông thường.

3.11 Kế toán đối với hoạt động gia công hàng hóa

Kế toán tại đơn vị giao hàng gia công:

Khi xuất kho hàng để giao gia công, ghi:

- Nợ TK 154 – Chi phí sản xuất kinh doanh dở dang;

- Có TK 152, 156.

Ghi nhận chi phí gia công hàng hóa và thuế GTGT được khấu trừ như sau:

- Nợ TK 154 – Chi phí sản xuất, kinh doanh dở dang;

- Nợ TK 133 – Thuế GTGT được khấu trừ (nếu có);

- Có TK 111, 112, 331.

Khi nhận lại hàng đã gia công hoàn thành và nhập kho, ghi:

- Nợ TK 152, 156;

- Có TK 154 – Chi phí sản xuất kinh doanh dở dang.

Kế toán tại đơn vị nhận hàng gia công:

Khi nhận hàng gia công, doanh nghiệp sẽ theo dõi và ghi chép thông tin về giá trị vật tư, hàng hóa trong phần thuyết minh báo cáo tài chính. Khi xác định doanh thu từ việc gia công, ghi:

- Nợ TK 111, 112, 131;

- Có TK 511 – Doanh thu bán hàng và cung cấp dịch vụ;

- Có TK 3331 – Thuế GTGT phải nộp.

3.12 Kế toán đối với doanh thu hợp đồng xây dựng

Khi hợp đồng xây dựng quy định thanh toán theo tiến độ ước tính, kế toán sẽ ghi nhận doanh thu tương ứng với công việc đã hoàn thành (không phải hóa đơn), ghi:

- Nợ TK 337 – Thanh toán theo tiến độ hợp đồng;

- Có TK 511 – Doanh thu bán hàng và cung cấp dịch vụ (5111).

Ghi nhận số tiền khách hàng phải trả căn cứ vào hóa đơn GTGT lập theo tiến độ hợp đồng:

- Nợ TK 131 – Phải thu của khách hàng;

- Có TK 337 – Thanh toán theo tiến độ hợp đồng xây dựng;

- Có TK 3331 – Thuế GTGT phải nộp.

Khi khách hàng thanh toán hoặc ứng trước, ghi nhận:

- Nợ TK 111, 112;

- Có TK 131 – Phải thu của khách hàng.

Trong trường hợp thanh toán theo giá trị khối lượng công việc được khách hàng xác nhận, kế toán sẽ lập hóa đơn GTGT theo giá trị công việc hoàn thành:

- Nợ TK 111, 112, 131;

- Có TK 511 – Doanh thu bán hàng và cung cấp dịch vụ (5111);

- Có TK 3331 – Thuế GTGT phải nộp.

Khi hoàn thành hợp đồng đúng tiến độ hoặc đạt được các chỉ tiêu cụ thể, kế toán ghi nhận:

- Nợ TK 111, 112, 131;

- Có TK 511 – Doanh thu bán hàng và cung cấp dịch vụ (5111);

- Có TK 3331 – Thuế GTGT phải nộp.

Khoản bồi thường từ khách hàng cho việc chậm trễ hay thay đổi trong hợp đồng sẽ được ghi nhận như sau:

- Nợ TK 111, 112, 131;

- Có TK 511 – Doanh thu bán hàng và cung cấp dịch vụ (5111);

- Có TK 3331 – Thuế GTGT phải nộp (nếu có).

Khi nhận được tiền thanh toán khối lượng công trình hoàn thành hoặc khoản ứng trước từ khách hàng, ghi:

- Nợ TK 111, 112;

- Có TK 131 – Phải thu của khách hàng.

3.13 Kế toán doanh thu từ các khoản nhận trợ cấp, trợ giá của nhà nước cho doanh nghiệp

Khi nhà nước thông báo về việc cấp trợ cấp hoặc trợ giá cho doanh nghiệp, kế toán ghi nhận như sau:

- Nợ TK 333 – Thuế và các khoản phải nộp nhà nước (3339);

- Có TK 511 – Doanh thu bán hàng và cung cấp dịch vụ (5114).

Khi doanh nghiệp nhận được khoản tiền từ ngân sách nhà nước, ghi:

- Nợ TK 111, 112;

- Có TK 333 – Thuế và các khoản phải nộp nhà nước (3339).

3.14 Kế toán về bán, thanh lý bất động sản đầu tư

Khi tiến hành bán bất động sản đầu tư, kế toán ghi nhận doanh thu như sau:

- Nợ TK 111, 112, 131 (tổng giá trị thanh toán);

- Có TK 5117 – Doanh thu kinh doanh bất động sản đầu tư;

- Có TK 3331 – Thuế GTGT (33311).

Đồng thời, ghi nhận giá vốn của bất động sản đầu tư:

- Nợ TK 632 – Giá vốn hàng bán (giá trị còn lại của BĐS);

- Nợ TK 214 – Hao mòn lũy kế (2147 nếu có);

- Có TK 217 – Bất động sản đầu tư (nguyên giá BĐS).

3.15 Trường hợp trả lương cho công nhân viên, NLĐ khác bằng sản phẩm, hàng hoá

Khi trả lương cho công nhân viên bằng sản phẩm hoặc hàng hóa, kế toán cần ghi nhận doanh thu như một giao dịch bán hàng thông thường:

- Nợ TK 334 – Phải trả người lao động (tổng giá trị thanh toán);

- Có TK 511 – Doanh thu bán hàng và cung cấp dịch vụ;

- Có TK 3331 – Thuế GTGT (33311).

3.16 Trường hợp sử dụng sản phẩm, hàng hóa để biếu tặng cho cán bộ công nhân viên được trang trải bằng quỹ khen thưởng, phúc lợi

Khi sử dụng sản phẩm hoặc hàng hóa để biếu tặng cho cán bộ công nhân viên từ quỹ khen thưởng, kế toán ghi nhận doanh thu tương tự như giao dịch bán hàng thông thường:

- Nợ TK 353 – Quỹ khen thưởng, phúc lợi (tổng giá thanh toán);

- Có TK 511 – Doanh thu bán hàng và cung cấp dịch vụ;

- Có TK 3331 – Thuế GTGT (33311).

3.17 Cuối kỳ kế toán, kết chuyển doanh thu của hàng bán bị trả lại, các khoản giảm giá hàng bán và chiết khấu thương mại phát sinh trong kỳ

Cuối kỳ kế toán, kế toán cần kết chuyển doanh thu từ hàng bán bị trả lại, các khoản giảm giá hàng bán và chiết khấu thương mại phát sinh trong kỳ để xác định doanh thu thuần:

- Nợ TK 511 – Doanh thu bán hàng và cung cấp dịch vụ;

- Có TK 521 – Các khoản giảm trừ doanh thu.

3.18 Cuối kỳ kế toán, kết chuyển doanh thu thuần sang tài khoản 911 – xác định kết quả kinh doanh

Cuối kỳ kế toán, doanh thu thuần được kết chuyển sang tài khoản 911 để xác định kết quả kinh doanh như sau:

- Nợ TK 511 – Doanh thu bán hàng và cung cấp dịch vụ;

- Có TK 911 – Xác định kết quả kinh doanh.

>>> Xem thêm: Hướng dẫn hạch toán chi phí tiền điện chi tiết

4. Câu hỏi thường gặp

Làm thế nào để xác định doanh thu trong trường hợp khuyến mãi giảm giá?

Trong trường hợp khuyến mãi giảm giá, doanh thu thực tế được xác định sau khi trừ đi giá trị khuyến mãi. Kế toán ghi nhận: Nợ TK 511 (doanh thu bán hàng) và Có TK 521 (giảm trừ doanh thu) để phản ánh đúng doanh thu thực tế sau khuyến mãi.

Cách hạch toán doanh thu cho các hợp đồng dịch vụ dài hạn diễn ra trong nhiều kỳ như thế nào?

Đối với hợp đồng dịch vụ dài hạn, doanh thu được ghi nhận theo tiến độ thực hiện công việc. Cụ thể, kế toán sẽ xác định doanh thu theo tỷ lệ hoàn thành và ghi: Nợ TK 111 (tiền mặt hoặc ngân hàng) và Có TK 511 (doanh thu cung cấp dịch vụ) tương ứng với phần công việc đã hoàn thành trong kỳ.

Khi hàng hóa bán bị trả lại, cách ghi nhận và điều chỉnh doanh thu như thế nào?

Khi hàng hóa bán bị trả lại, doanh nghiệp cần điều chỉnh doanh thu đã ghi nhận trước đó. Kế toán ghi: Nợ TK 511 (doanh thu bán hàng) và Có TK 521 (giảm trừ doanh thu) để phản ánh số doanh thu đã giảm do việc trả hàng.

Qua bài viết trên, Kế toán Kiểm toán ACC đã cung cấp cho bạn về cách hạch toán doanh thu bán hàng, cung cấp dịch vụ. Nếu bạn cần hỗ trợ hãy đừng ngần ngại mà liên hệ với Kế toán Kiểm toán ACC, để được chúng tôi hỗ trợ nhanh chóng. Kế toán Kiểm toán ACC cam kết sẽ giúp bạn có trải nghiệm tốt nhất về các dịch vụ mà mình cung cấp đến khách hàng.

HÃY ĐỂ LẠI THÔNG TIN TƯ VẤN