Mẫu chứng từ khấu trừ thuế TNCN điện tử và cách viết chứng từ khấu trừ thuế thu nhập cá nhận điện tử là một công cụ quan trọng trong việc quản lý thuế cá nhân.Điều này giúp tạo ra sự tiện lợi và minh bạch trong việc quản lý thuế cá nhân, đồng thời giảm thiểu sai sót và gian lận thuế. Sau đây Công ty Kế toán Kiểm toán Thuế ACC sẽ cùng bạn tìm hiểu mẫu chứng từ khấu trừ thuế TNCN.

1. Chứng từ khấu trừ thuế TNCN điện tử là gì?

Chứng từ khấu trừ thuế thu nhập cá nhân điện tử (CTKT TNCN điện tử) là chứng từ do tổ chức, cá nhân trả thu nhập lập theo quy định của pháp luật về thuế thu nhập cá nhân để khấu trừ thuế thu nhập cá nhân. CTKT TNCN điện tử được lập bằng phương tiện điện tử và được gửi cho người lao động thông qua cổng thông tin điện tử của cơ quan thuế.

CT-TNCN điện tử có một số ưu điểm so với CT-TNCN giấy như:

- An toàn, bảo mật, tránh thất thoát, thất lạc

- Thuận tiện trong việc lưu trữ, tra cứu

- Dễ dàng trong việc lập và gửi hồ sơ

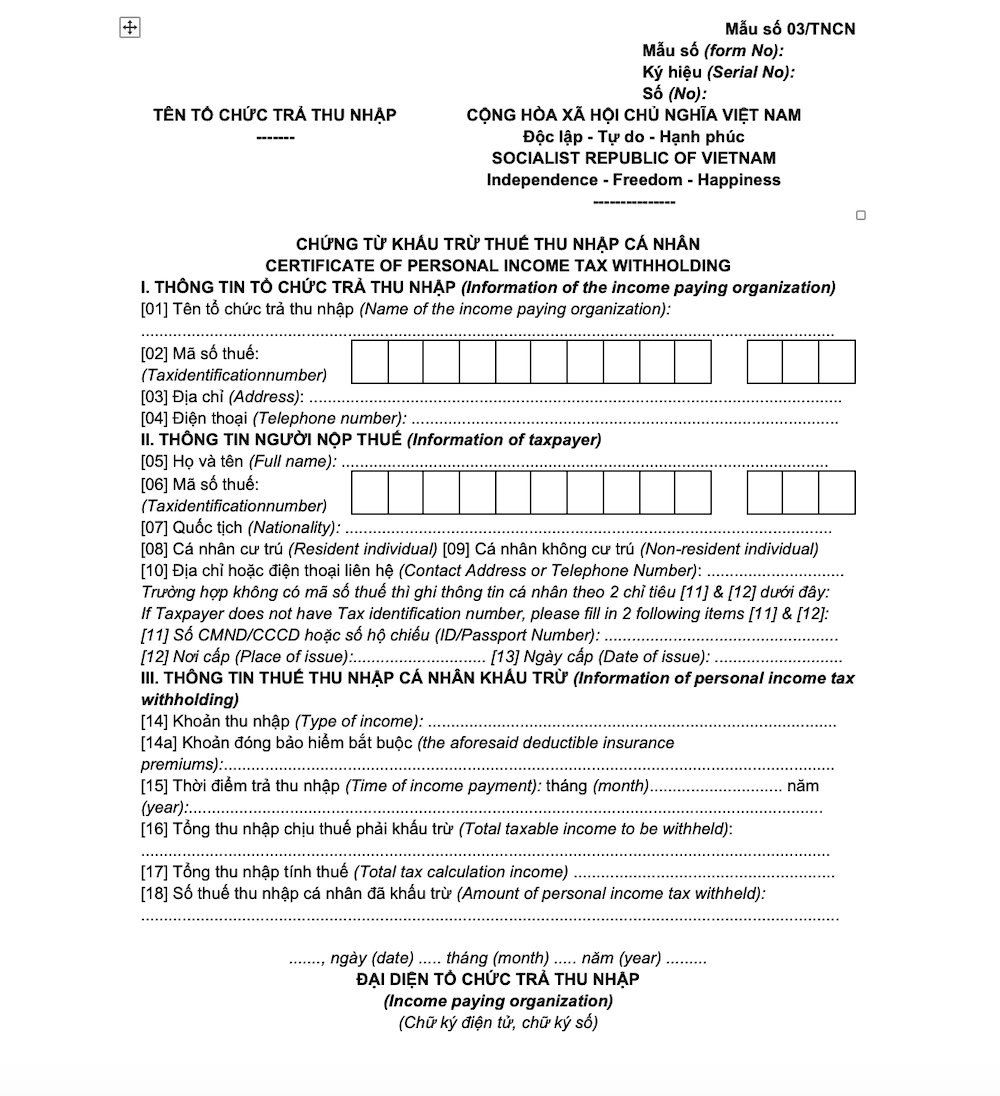

2. Mẫu chứng từ khấu trừ thuế tncn mới nhất (Mẫu số 03/TNCN)

Mẫu chứng từ khấu trừ thuế thu nhập cá nhân mới nhất (Mẫu 03/TNCN) ban hành kèm theo Nghị định 123/2020/NĐ-CP có hiệu lực từ ngày 01/07/2022.

Lưu ý: Hiện nay trên các trang thông tin và mạng xã hội chia sẻ nhiều mẫu chứng từ khấu trừ thuế TNCN có sự khác biệt. Tuy nhiên, để xác minh đâu là mẫu chứng từ khấu trừ hợp lệ theo thông tư mới, đơn vị có thể so sánh các mẫu chứng từ và nhận biết như sau:

So với mẫu chứng từ khấu trừ thuế TNCN trước đó (Thông tư số 37/2010/TT-BTC), mẫu chứng từ khấu trừ thuế TNCN điện tử mới nhất theo Nghị định 123 có những điểm mới như:

– Ký hiệu: Mẫu CTT56

– Bổ sung chỉ tiêu [14a]: Khoản đóng bảo hiểm bắt buộc

– Bổ sung phần ký Chữ ký số

Theo Điều 32, Khoản 1 của Nghị định 123/2020/NĐ-CP; tổ chức bắt buộc phải sử dụng chữ ký số trên chứng từ khấu trừ thuế TNCN điện tử.

3. Hướng dẫn cách ghi chứng từ khấu trừ thuế TNCN điện tử (Mẫu số 03/TNCN)

Chứng từ khấu trừ thuế TNCN là một phần quan trọng trong quá trình kê khai thuế cá nhân. Dưới đây là hướng dẫn chi tiết để bạn có thể điền đúng thông tin vào Mẫu số 03/TNCN:

Thông Tin Cá Nhân:

- Ghi rõ họ và tên người nộp thuế.

- Điền mã số thuế cá nhân (nếu có).

- Địa chỉ liên lạc của người nộp thuế.

Thông Tin Về Thu Nhập Cá Nhân:

- Bạn cần chỉ rõ các nguồn thu nhập chịu thuế.

- Ghi rõ số tiền thu nhập chịu thuế từ mỗi nguồn.

Các Khoản Khấu Trừ:Liệt kê các khoản khấu trừ theo quy định của pháp luật. Điều này bao gồm các khoản miễn thuế, khoản giảm trừ thuế theo quy định, và các khoản khấu trừ gia cảnh.

Tính Thuế TNCN Còn Phải Nộp:Dựa trên thông tin thu nhập và các khoản khấu trừ, tính toán số tiền thuế TNCN còn phải nộp theo quy định.

Ký và Ghi Rõ Ngày Tháng:Người nộp thuế cần ký tên và ghi rõ ngày tháng năm. Điều này đồng nghĩa với việc bạn cam kết thông tin đưa ra là đúng và phản ánh đầy đủ về tình trạng thu nhập và khấu trừ thuế cá nhân của mình.

Nộp Chứng Từ và Thanh Toán Thuế:Sau khi điền đầy đủ thông tin và kiểm tra kỹ lưỡng, bạn cần nộp chứng từ và thanh toán số thuế còn phải nộp đúng hạn. Lưu ý rằng việc thanh toán đúng hạn sẽ giúp tránh các phạt và xử lý nhanh chóng các thủ tục liên quan đến thuế.

Sử Dụng Công Cụ Hỗ Trợ:Có thể sử dụng các công cụ hỗ trợ điện tử để tính toán thuế một cách chính xác và thuận tiện. Nhiều phần mềm và ứng dụng đã được phát triển để giúp người nộp thuế tối ưu hóa quá trình này.

Giữ Lưu Chứng Từ Hỗ Trợ:Bạn cần giữ lưu các chứng từ hỗ trợ liên quan đến thu nhập và khấu trừ thuế. Điều này có thể bao gồm hóa đơn, biên lai, bảng lương, và các tài liệu khác liên quan đến thu nhập của bạn.

Nếu Có Thay Đổi, Cập Nhật Chứng Từ:Trong trường hợp có thay đổi về thu nhập hoặc các khoản khấu trừ, bạn cần cập nhật chứng từ ngay lập tức để tránh các vấn đề về tuân thủ thuế.

Liên Hệ Với Cơ Quan Thuế:Trong trường hợp có bất kỳ thắc mắc hoặc vấn đề nào liên quan đến thuế, hãy liên hệ với cơ quan thuế địa phương để được tư vấn và giải đáp.

Duy Trì Hồ Sơ Thuế:Duy trì một hồ sơ thuế hoàn chỉnh và có trật tự để thuận tiện trong việc kiểm tra lại thông tin và giải quyết các vấn đề liên quan đến thuế trong tương lai.

Nhớ rằng tuân thủ quy định về thuế là trách nhiệm của mỗi người nộp thuế. Bằng cách thực hiện đúng và đầy đủ các bước trong hướng dẫn trên, bạn sẽ giúp đảm bảo tính chính xác và minh bạch trong việc nộp thuế cá nhân của mình.

4. Cách lập chứng từ khấu trừ thuế TNCN điện tử

Lập chứng từ khấu trừ thuế TNCN điện tử giúp giảm thiểu sai sót và gian lận thuế, đồng thời tạo sự tiện lợi trong quản lý thuế cá nhân. Đảm bảo rằng bạn tuân theo hướng dẫn cụ thể từ cơ quan thuế và sử dụng các công cụ điện tử một cách đúng cách.

HÃY ĐỂ LẠI THÔNG TIN TƯ VẤN