Thuế tài nguyên khoáng sản là một loại thuế trực thu, được áp dụng đối với hoạt động khai thác, sử dụng khoáng sản thuộc Danh mục tài nguyên thiên nhiên phải nộp thuế tài nguyên. Vậy Thuế tài nguyên khoáng sản là gì ? Hãy cùng ACC tìm hiểu vấn đề này thông qua bài viết dưới đây giúp bạn hiểu rõ hơn

1. Thuế tài nguyên khoáng sản là gì?

Thuế tài nguyên khoáng sản là loại thuế trực thu, thu vào giá trị tài nguyên khoáng sản được khai thác từ trong lòng đất, trên mặt đất, trên mặt nước. Thuế tài nguyên khoáng sản được quy định tại Luật Thuế tài nguyên năm 2009.

Đối tượng chịu thuế tài nguyên khoáng sản

Theo quy định tại Điều 2 Luật Thuế tài nguyên năm 2009, đối tượng chịu thuế tài nguyên khoáng sản bao gồm:

Khoáng sản kim loại, bao gồm:

- Kim loại quý hiếm: vàng, bạc, bạch kim, kim cương,…

- Kim loại màu: sắt, đồng, nhôm, chì, kẽm,…

- Kim loại hiếm: molypden, wolfram, thiếc,…

Khoáng sản không kim loại, bao gồm:

- Khoáng sản vật liệu xây dựng: đá, cát, sỏi,…

- Khoáng sản công nghiệp: sét, cao lanh, pyrit,…

- Khoáng sản năng lượng: than đá, dầu thô, khí đốt,…

- Khoáng sản khác: đá quý, đá bán quý, ngọc trai,…

Như vậy, đối tượng chịu thuế tài nguyên khoáng sản là các tổ chức, cá nhân khai thác tài nguyên khoáng sản.

Căn cứ tính thuế tài nguyên khoáng sản : Là giá trị tài nguyên khoáng sản khai thác được. Giá trị tài nguyên khoáng sản khai thác được xác định bằng sản lượng khai thác nhân với giá tính thuế tài nguyên.

Thuế suất thuế tài nguyên khoáng sản: Thuế suất thuế tài nguyên khoáng sản được quy định tại Điều 8 Luật Thuế tài nguyên năm 2009 và được điều chỉnh theo từng năm.

Hình thức nộp thuế tài nguyên khoáng sản: Thuế tài nguyên khoáng sản được nộp theo từng kỳ tính thuế hoặc quyết toán.

Thời hạn nộp thuế tài nguyên khoáng sản: Thời hạn nộp thuế tài nguyên khoáng sản được quy định tại Điều 3 Thông tư số 80/2021/TT-BTC ngày 29 tháng 9 năm 2021 của Bộ Tài chính.

Miễn thuế tài nguyên khoáng sản: Thuế tài nguyên khoáng sản được miễn theo quy định tại Điều 10 Luật Thuế tài nguyên năm 2009.

Trách nhiệm của tổ chức, cá nhân khai thác tài nguyên khoáng sản: Tổ chức, cá nhân khai thác tài nguyên khoáng sản có trách nhiệm nộp thuế tài nguyên khoáng sản theo quy định của pháp luật. Ngoài ra, tổ chức, cá nhân khai thác tài nguyên khoáng sản còn có trách nhiệm thực hiện các quy định khác của pháp luật về khai thác tài nguyên và bảo vệ môi trường.

Vai trò của thuế tài nguyên khoáng sản

Thuế tài nguyên khoáng sản có vai trò quan trọng trong việc:

- Thu nhập cho ngân sách nhà nước.

- Điều tiết hoạt động khai thác tài nguyên khoáng sản.

- Bảo vệ môi trường.

Thuế tài nguyên khoáng sản góp phần quan trọng vào việc tăng thu cho ngân sách nhà nước, phục vụ cho các mục tiêu phát triển kinh tế – xã hội của đất nước. Thuế tài nguyên khoáng sản cũng góp phần điều tiết hoạt động khai thác tài nguyên khoáng sản, hạn chế tình trạng khai thác tài nguyên khoáng sản bừa bãi, lãng phí, gây ô nhiễm môi trường. Ngoài ra, thuế tài nguyên khoáng sản cũng góp phần bảo vệ môi trường, hạn chế tác động tiêu cực của hoạt động khai thác tài nguyên khoáng sản đến môi trường.

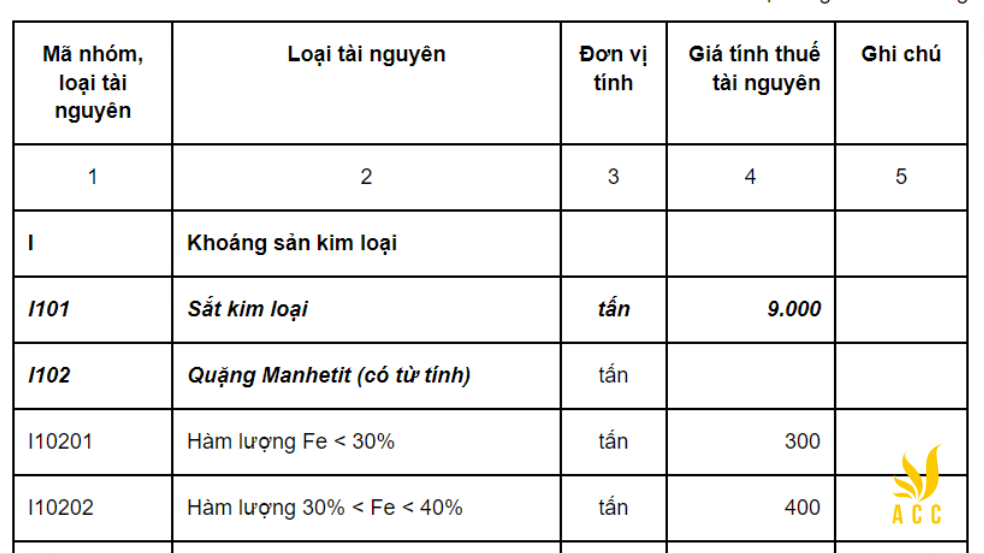

2. Bảng giá tính thuế tài nguyên khoáng sản theo quy định

Để xem chi tiết hơn về giá tính thuế tài nguyên khoáng sản: Bang tinh giá tai nguyen khoang san _theo_QD_11539

3. Danh mục tài nguyên thiên nhiên phải nộp thuế tài nguyên khoáng sản

Danh mục tài nguyên thiên nhiên phải nộp thuế tài nguyên khoáng sản được quy định tại Điều 2 Nghị định 57/2019/NĐ-CP, bao gồm:

Khoáng sản kim loại

- Các loại quặng kim loại quý hiếm: vàng, bạc, platin, kim cương, đá quý, đá bán quý,…

- Các loại quặng kim loại màu: sắt, đồng, nhôm, crom, mangan,…

- Các loại quặng kim loại đen: than, mangan,…

Khoáng sản không kim loại

- Các loại khoáng sản đá xây dựng, vật liệu xây dựng: đá vôi, đá granit, đá basalt, cát, sỏi,…

- Các loại khoáng sản công nghiệp: cao lanh, than bùn, đá vôi sét, đá vôi làm xi măng,…

- Các loại khoáng sản làm nguyên liệu sản xuất vật liệu nổ: cát, đá,…

- Các loại khoáng sản làm nguyên liệu sản xuất phân bón: đá vôi, quặng photphat,…

- Các loại khoáng sản làm nguyên liệu sản xuất hóa chất: đá vôi, đất sét,…

- Các loại khoáng sản làm nguyên liệu sản xuất vật liệu chịu lửa: đất sét, cao lanh,…

- Các loại khoáng sản làm nguyên liệu sản xuất vật liệu cách điện: đất sét, cao lanh,…

- Các loại khoáng sản làm nguyên liệu sản xuất vật liệu chịu nhiệt: đất sét, cao lanh,…

- Các loại khoáng sản làm nguyên liệu sản xuất vật liệu trang trí: đá granit, đá marble,…

Dầu thô; Khí thiên nhiên, khí than

Nước thiên nhiên: Nước trên mặt đất, nước dưới đất

Tài nguyên sinh vật biển

- Các loại hải sản: cá, tôm, cua, mực,…

- Các loại động vật biển khác: san hô, sứa,…

- Các loại thực vật biển: rong biển, tảo biển,…

Ngoài ra, Luật Thuế tài nguyên cũng quy định một số trường hợp không phải nộp thuế tài nguyên khoáng sản, bao gồm:

- Tài nguyên được khai thác để sử dụng cho mục đích quốc phòng, an ninh.

- Tài nguyên được khai thác để sử dụng cho mục đích phục vụ lợi ích cộng đồng, lợi ích quốc gia.

- Tài nguyên được khai thác để sản xuất, chế biến phục vụ cho các dự án sử dụng vốn ODA.

- Tài nguyên được khai thác để sản xuất, chế biến phục vụ cho các dự án sử dụng vốn ngân sách nhà nước.

4. Cách tính thuế tài nguyên khoáng sản

Cách tính thuế tài nguyên khoáng sản được quy định tại Điều 9 Luật Thuế tài nguyên năm 2009. Theo đó, thuế tài nguyên khoáng sản được tính theo công thức sau:

Thuế tài nguyên khoáng sản = Sản lượng khai thác * Giá tính thuế tài nguyên * Thuế suất

Trong đó:

- Sản lượng khai thác là số lượng tài nguyên khoáng sản được khai thác thực tế.

- Giá tính thuế tài nguyên là giá trị của một đơn vị tài nguyên khoáng sản được khai thác, được quy định tại Điều 7 Luật Thuế tài nguyên năm 2009 và được điều chỉnh theo từng năm.

- Thuế suất là tỷ lệ phần trăm (%) của giá tính thuế tài nguyên được áp dụng để tính thuế tài nguyên, được quy định tại Điều 8 Luật Thuế tài nguyên năm 2009 và được điều chỉnh theo từng năm.

Ví dụ: Một doanh nghiệp khai thác 100 tấn than đá, giá tính thuế tài nguyên đối với than đá là 1.000.000 đồng/tấn, thuế suất thuế tài nguyên đối với than đá là 25%.

Thuế tài nguyên khoáng sản phải nộp đối với 100 tấn than đá là:

Thuế tài nguyên khoáng sản = 100 tấn * 1.000.000 đồng/tấn * 25% = 25.000.000 đồng

Đối với trường hợp khai thác nhiều loại tài nguyên khoáng sản

Trường hợp khai thác nhiều loại tài nguyên khoáng sản thì thuế tài nguyên khoáng sản phải nộp được xác định như sau:

Thuế tài nguyên khoáng sản = Tổng sản lượng khai thác * Tổng giá tính thuế tài nguyên * Tổng thuế suất

Trường hợp khai thác tài nguyên khoáng sản có chứa nhiều chất khác nhau thì thuế tài nguyên khoáng sản phải nộp được xác định như sau:

Thuế tài nguyên khoáng sản = Sản lượng khai thác * Giá tính thuế tài nguyên của từng chất * Thuế suất của từng chất

Trường hợp khai thác tài nguyên khoáng sản nhỏ, lẻ thì thuế tài nguyên khoáng sản được tính theo giá bán của sản phẩm được sản xuất từ tài nguyên khai thác được. Giá bán của sản phẩm được sản xuất từ tài nguyên khai thác được xác định theo giá bán thực tế hoặc theo giá do Ủy ban nhân dân cấp tỉnh quy định.

Trường hợp khai thác tài nguyên khoáng sản để phục vụ cho mục đích phòng hộ, bảo vệ môi trường, an ninh quốc phòng thì được miễn thuế tài nguyên khoáng sản.

Trên đây là một số thông tin về Bảng giá tính thuế tài nguyên khoáng sản theo quy định. Hy vọng với những thông tin ACC đã cung cấp sẽ giúp bạn giải đáp được những thắc mắc về vấn đề trên. Nếu bạn cần hỗ trợ hãy đừng ngần ngại mà liên hệ với Công ty Kế toán Kiểm toán ACC, để được chúng tôi hỗ trợ nhanh chóng. ACC cam kết sẽ giúp bạn có trải nghiệm tốt nhất về các dịch vụ mà mình cung cấp đến khách hàng. Chúng tôi luôn đồng hành pháp lý cùng bạn.

HÃY ĐỂ LẠI THÔNG TIN TƯ VẤN