Bạn cần tìm hướng dẫn cách chuyển lỗ trên tờ khai quyết toán thuế TNDN. Trong quá trình quyết toán thuế TNDN, việc chuyển lỗ đóng vai trò quan trọng. Bài viết này Công ty Kế toán Kiểm toán Thuế ACC sẽ hướng dẫn chi tiết về cách thực hiện chuyển lỗ trên tờ khai quyết toán, giúp doanh nghiệp tối ưu hóa khấu trừ và đảm bảo tuân thủ quy định pháp luật.

1. ĐIỀU KIỆN ĐỂ ĐƯỢC CHUYỂN LỖ

Để được chuyển lỗ trong quyết toán thuế TNDN, doanh nghiệp cần tuân thủ các điều kiện quy định, bao gồm:

Lỗ thu nhập doanh nghiệp có tính chất chịu thuế.

Đã thực hiện đầy đủ nghĩa vụ kế toán và báo cáo tài chính.

Tuân thủ quy định về thời hạn và thủ tục chuyển lỗ của cơ quan thuế.

Chứng minh khả năng khấu trừ lỗ theo quy định của pháp luật.

Chú ý: Thông tin chi tiết và hướng dẫn cụ thể về các điều kiện trên sẽ được trình bày trong các phần tiếp theo.

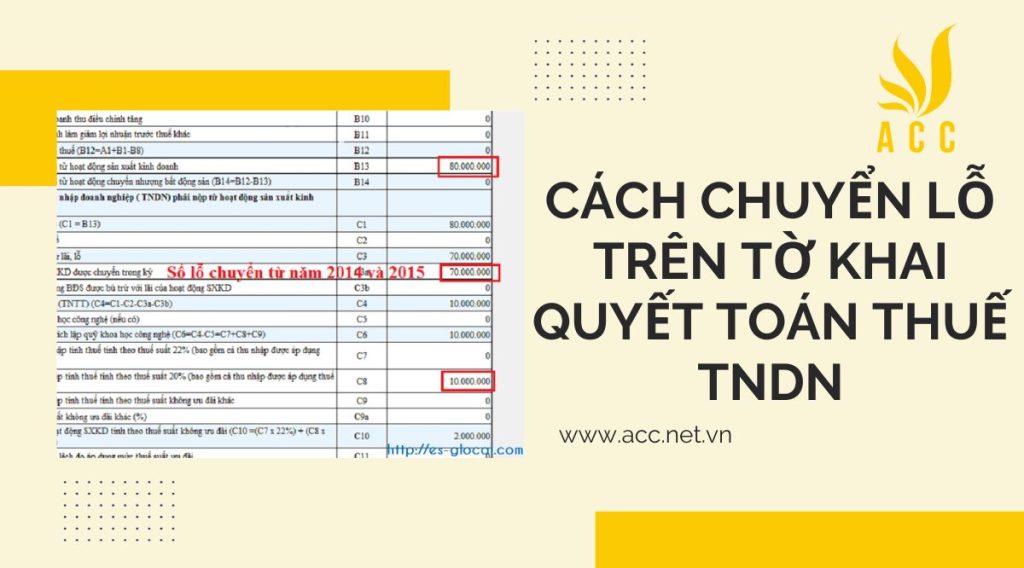

2. CÁCH CHUYỂN LỖ TRÊN PHỤ LỤC 03-2/TNDN

Trong kỳ doanh nghiệp phát sinh lỗ từ hoạt động sản xuất kinh doanh và phát sinh cả lỗ của hoạt động chuyển nhượng bất động sản thì doanh nghiệp phải tách riêng số lỗ của hoạt động sản xuất kinh doanh kê khai ở phần I và lỗ của hoạt động chuyển nhượng bất động sản kê khai ở phần II của phụ lục 03-2/TNDN.

Cột (2): Phần mềm tự động cập nhật 5 năm gần nhất được chuyển lỗ của kỳ báo cáo;

Cột (3): Điền số lỗ phát sinh của các năm tương ứng ở cột (2) (số lỗ của hoạt động sản xuất kinh doanh của các năm trước lấy ở chỉ tiêu B14 (khi B14 < 0), số lỗ của hoạt động chuyển nhượng bất động sản thì lấy ở chỉ tiêu B15 (khi B15 < 0) trên tờ khai quyết toán thuế thu nhập doanh nghiệp của các năm trước;

Cột (4): Điền tổng số lỗ đã được chuyển trong các kỳ tính thuế trước là tổng số lỗ được chuyển trong kỳ tính thuế này ở phụ lục chuyển lỗ của những năm trước;

Cột (5): Điền số lỗ được chuyển trong kỳ tính thuế hiện tại;

Trường hợp 1: Tổng số lỗ của kỳ trước nhỏ hơn số lãi của kỳ tính thuế thì số tiền lỗ được chuyển trong kỳ bằng số lỗ phát sinh của các kỳ trước;

Trường hợp 2: Tổng số lỗ của kỳ trước lớn hơn số lãi của kỳ này thì doanh nghiệp thực hiện chuyển lỗ dần, số lỗ của kỳ trước được chuyển trong kỳ bằng số tiền lãi phát sinh trong kỳ.

Cột (6): Phần mềm tự tính số lỗ chưa chuyển hết và được chuyển sang các kỳ tính thuế sau (6) = (3) – (4) – (5).

2.1. Trường hợp doanh nghiệp chỉ phát sinh hoạt động sản xuất kinh doanh và không có hoạt động chuyển nhượng bất động sản

Trong trường hợp này thì doanh nghiệp chỉ kê khai chuyển lỗ vào phần I của phụ lục 03-2/TNDN.

Khi số lỗ của kỳ trước nhỏ hơn số lãi của kỳ này thì doanh nghiệp thực hiện chuyển lỗ 1 lần và số tiền lỗ được chuyển trong kỳ này bằng với số lỗ phát sinh của kỳ trước;

Khi số lỗ của kỳ trước lớn hơn số lãi của kỳ này thì doanh nghiệp thực hiện chuyển lỗ dần, số lỗ của kỳ trước được chuyển bằng số tiền lãi phát sinh trong kỳ này và được chuyển liên tục tối đa trong vòng 5 năm;

Nếu doanh nghiệp phát sinh hoạt động kinh doanh được hưởng ưu đãi thuế và hoạt động kinh doanh không được hưởng ưu đãi thuế, trong các kỳ tính thuế trước doanh nghiệp phát sinh lỗ và số lỗ đó vẫn còn trong thời hạn chuyển lỗ thì doanh nghiệp phải chuyển lỗ tương ứng với các hoạt động có thu nhập chịu thuế. Trong trường hợp doanh nghiệp không tách riêng được lỗ của từng hoạt động thì chuyển lỗ vào thu nhập của hoạt động được hưởng ưu đãi thuế trước nếu vẫn còn lỗ thì chuyển tiếp vào thu nhập của hoạt động kinh doanh không được hưởng ưu đãi thuế thu nhập doanh nghiệp.

2.2. Trường hợp doanh nghiệp vừa phát sinh hoạt động sản xuất kinh doanh vừa phát sinh hoạt động chuyển nhượng bất động sản

Đối với trường hợp này thì doanh nghiệp phải tách riêng phần lỗ của hoạt động sản xuất kinh doanh và lỗ của hoạt động chuyển nhượng bất động sản. Doanh nghiệp kê khai chuyển lỗ của hoạt động kinh doanh vào phần I và kê khai chuyển lỗ của hoạt động chuyển nhượng bất động sản vào phần II của phụ lục 03-2/TNDN.

Trong kỳ tính thuế:

Nếu hoạt động chuyển nhượng bất động sản phát sinh lỗ, hoạt động sản xuất kinh doanh phát sinh lãi thì số lỗ của hoạt động chuyển nhượng BĐS sẽ được bù trừ với số lãi của hoạt động sản xuất kinh doanh, sau khi bù trừ mà vẫn còn lỗ thì số lỗ còn lại sẽ được chuyển sang các năm tiếp theo trong thời hạn chuyển lỗ theo quy định;

Nếu hoạt động chuyển nhượng BĐS lời và hoạt động sản xuất kinh doanh lỗ thì không được bù trừ lỗ của hoạt động sản xuất kinh doanh với lãi của hoạt động chuyển nhượng BĐS trong kỳ. Trừ khi doanh nghiệp làm thủ tục giải thể và sau khi có quyết định giải thể nếu doanh nghiệp có tài sản cố định là BĐS và chuyển nhượng lại nếu hoạt động chuyển nhượng BĐS này phát sinh lời thì sẽ được bù trừ với lỗ của hoạt động sản xuất kinh doanh trong kỳ và lỗ của các kỳ trước chuyển sang.

3. Cách hạch toán lãi/lỗ và kết chuyển lỗ

Để hạch toán lãi/lỗ và kết chuyển lỗ trong quá trình quyết toán thuế thu nhập doanh nghiệp (TNDN), bạn cần tuân theo các bước sau:

Bước 1: Hạch toán lãi/lỗ trong sổ sách kế toán:

- Hạch toán lãi/lỗ hàng ngày: Mỗi ngày, bạn cần ghi nhận các giao dịch kinh doanh của doanh nghiệp, bao gồm doanh thu, chi phí, thuế, và các khoản liên quan khác.

- Hạch toán lãi/lỗ cuối kỳ: Tại cuối kỳ tính toán (tháng, quý, hoặc năm tài chính), bạn tính toán lãi hoặc lỗ kế toán bằng cách trừ tổng chi phí từ tổng doanh thu. Kết quả này sẽ được ghi vào sổ sách kế toán.

Bước 2: Chuyển lãi/lỗ vào cuối kỳ tính thuế:

- Hạch toán lãi/lỗ vào báo cáo tài chính cuối kỳ: Đầu tiên, bạn cần điền số tiền lãi hoặc lỗ kế toán từ bước 1 vào báo cáo tài chính cuối kỳ, thường được gọi là Bảng Cân đối kế toán (BCĐKT) hoặc Báo cáo lưu chuyển tiền tệ.

- Kết chuyển lãi/lỗ vào kỳ tính thuế: Sau khi đã xác định số tiền lãi/lỗ cuối kỳ, bạn cần điền số này vào hồ sơ quyết toán thuế TNDN. Số tiền này sẽ ảnh hưởng đến thuế phải nộp hoặc thuế được hoàn trả.

Bước 3: Kê khai thuế TNDN và kết chuyển lỗ:

- Kê khai thuế TNDN: Bạn cần kê khai thuế TNDN theo quy định của cơ quan thuế địa phương. Trong kê khai này, số tiền lãi/lỗ cuối kỳ sẽ được tính vào thuế phải nộp hoặc thuế được hoàn trả.

- Kết chuyển lỗ: Nếu doanh nghiệp ghi nhận lỗ cuối kỳ, số lỗ này sẽ được kết chuyển sang kỳ tính thuế tiếp theo. Số lỗ kết chuyển này sẽ giảm đi thuế phải nộp trong kỳ tính thuế sau đó.

Lưu ý: Quy trình kế toán và kết chuyển lỗ có thể thay đổi dựa trên quy định của cơ quan thuế và mức thuế TNDN hiện hành. Do đó, việc thực hiện cụ thể cần phải được điều chỉnh theo quy định của cơ quan thuế và sự hỗ trợ của kế toán viên chuyên nghiệp để đảm bảo tuân thủ đúng quy trình và luật thuế.

4. Mọi người cũng hỏi

Chuyển lỗ có ảnh hưởng đến thuế TNDN như thế nào?

Trả lời: Chuyển lỗ sẽ ảnh hưởng đến thuế TNDN theo cách sau:

- Nếu doanh nghiệp ghi nhận lỗ cuối kỳ tính thuế, số lỗ này sẽ được kết chuyển sang kỳ tính thuế tiếp theo.

- Trong kỳ tính thuế tiếp theo, số lỗ kết chuyển này sẽ giảm đi từ thu nhập chịu thuế, từ đó giảm số thuế phải nộp.

Làm thế nào để kết chuyển lỗ?

Trả lời: Để kết chuyển lỗ, bạn cần thực hiện các bước sau:

- Xác định số lỗ kế toán tại cuối kỳ tính thuế.

- Ghi nhận số lỗ này vào hồ sơ quyết toán thuế TNDN của kỳ tính thuế tiếp theo.

- Trong kỳ tính thuế tiếp theo, số lỗ này sẽ được giảm đi từ thu nhập chịu thuế, từ đó giảm thuế phải nộp.

Khi nào có thể kết chuyển lỗ?

Trả lời: Số lỗ kế toán cuối kỳ tính thuế sẽ được kết chuyển sang kỳ tính thuế tiếp theo. Thông thường, doanh nghiệp có quyền kết chuyển lỗ khi:

- Doanh nghiệp ghi nhận lỗ trong kỳ tính thuế.

- Doanh nghiệp đã hoàn thành các thủ tục kế toán và quyết toán thuế theo quy định của cơ quan thuế địa phương.

Lỗ được kết chuyển có thời hạn không?

Trả lời: Hiện nay, theo Luật Thuế TNDN tại Việt Nam, không có thời hạn cụ thể về việc kết chuyển lỗ. Tuy nhiên, lỗ có thể được kết chuyển sang kỳ tính thuế tiếp theo một cách liên tục cho đến khi số lỗ này đã được hoàn toàn khấu trừ vào thuế TNDN phải nộp hoặc được hoàn trả.

HÃY ĐỂ LẠI THÔNG TIN TƯ VẤN