Mẫu 05/GTGT, mẫu biểu này được sử dụng bởi các doanh nghiệp nộp thuế GTGT theo phương pháp khấu trừ có hoạt động kinh doanh ngoại tỉnh. Với những đơn vị doanh nghiệp kinh doanh ngoại tỉnh việc kê khai nộp thuế vãng lai là rất quan trọng và thường xuyên. Vì vậy cần phải am hiểu những quy định và cách điền mẫu đơn. Qua bài viết này ACC sẽ chia sẻ những quy định pháp luật liên quan đến mẫu 05/GTGT.

I. Đối tượng phải nộp tờ khai thuế GTGT mẫu 05/GTGT

Đối tượng phải nộp tờ khai thuế GTGT (mẫu 05/GTGT) thường là các doanh nghiệp, tổ chức và cá nhân kinh doanh có hoạt động thương mại hoặc cung cấp dịch vụ phải chịu thuế GTGT theo quy định của pháp luật thuế của từng quốc gia. Cụ thể, đối tượng này có thể bao gồm:

- Các doanh nghiệp kinh doanh sản phẩm hoặc cung cấp dịch vụ: Bao gồm cả doanh nghiệp lớn, trung bình và nhỏ, từ các doanh nghiệp sản xuất đến các cửa hàng bán lẻ, dịch vụ nhà hàng, khách sạn, v.v.

- Các tổ chức và cá nhân tự kinh doanh: Đối với các tổ chức và cá nhân có hoạt động kinh doanh độc lập và tự chủ, nếu hoạt động kinh doanh của họ rơi vào phạm vi chịu thuế GTGT, họ cũng sẽ phải nộp tờ khai thuế GTGT.

- Các công ty và doanh nghiệp thương mại điện tử: Trong thời đại số hóa, các doanh nghiệp hoạt động trên mạng, bao gồm cả các trang web thương mại điện tử và các nền tảng giao dịch trực tuyến, cũng phải tuân thủ các quy định về thuế GTGT và nộp tờ khai thuế GTGT tương ứng.

- Các cá nhân kinh doanh tự do: Các cá nhân hoạt động kinh doanh độc lập, như các nhà làm nghề tự do, cũng có thể phải nộp tờ khai thuế GTGT nếu hoạt động kinh doanh của họ chịu thuế GTGT.

Mẫu 05/GTGT không áp dụng cho:

- Doanh nghiệp nộp thuế GTGT theo phương pháp khoán.

- Doanh nghiệp nộp thuế GTGT theo phương pháp khấu trừ chuyển nhượng bất động sản.

- Hoạt động chuyển nhượng bất động sản của dự án đầu tư cơ sở hạ tầng, nhà để chuyển nhượng theo quy định tại điểm b khoản 1 Điều 11 Nghị định số 126/2020/NĐ-CP.

II. Mẫu 05/GTGT Tờ khai thuế GTGT và hướng dẫn cách viết

2.1 Mẫu 05/GTGT theo Thông tư 156/2013/TT-BTC Và hướng dẫn cách viết

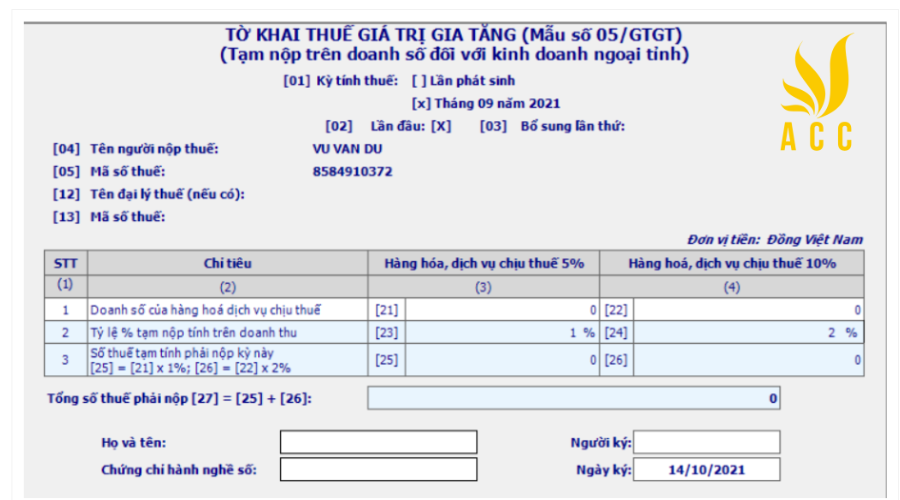

Mẫu 05/GTGT Ban hành kèm theo Thông tư số 156/2013/TT-BTC, ngày 06/11/2013 của Bộ Tài chính như sau:

CỘNG HOÀ XÃ HỘI CHỦ NGHĨA VIỆT NAM

Độc lập – Tự do – Hạnh phúc

———————–

TỜ KHAI THUẾ GIÁ TRỊ GIA TĂNG

(Tạm nộp trên doanh số đối với kinh doanh ngoại tỉnh)

(1) Kỳ tính thuế: Lần phát sinh

Tháng……… năm ……

(2) Lần đầu: (3)Bổ sung lần thứ

(4)Tên người nộp thuế: …………………………………………………………………………..

(5)Mã số thuế: ![]()

(6)Địa chỉ: …………………………………………………………………………………………..

(7)Quận/huyện: …………………………. (8)Tỉnh/thành phố: ……………………………………

(9)Điện thoại: ………….. (10)Fax: …………………….. (11)Email: ……………………………

(12)Tên đại lý thuế (nếu có): ………………………………………………………………………

(13)Mã số thuế: ![]()

(14)Địa chỉ: …………………………………………………………………………………………..

(15)Quận/huyện: ………………. (16)Tỉnh/thành phố: ………………………………………………

(17)Điện thoại: ………………… (18)Fax: ……………… (19)Email: ……………………………..

(20)Hợp đồng đại lý thuế: Số …………………………………………. ngày ……………………….

Đơn vị tiền: Đồng Việt Nam

Tổng số thuế phải nộp (27) = (25) + (26): …………………………………………………………..

Tôi cam đoan số liệu kê khai trên là đúng và chịu trách nhiệm trước pháp luật về những số liệu đã khai./.

|

NHÂN VIÊN ĐẠI LÝ THUẾ Họ và tên:……. |

…………, Ngày ……. tháng ……. năm ……. NGƯỜI NỘP THUẾ hoặc |

Tải: Mẫu 05-GTGT theo Thông tư 156

Hướng dẫn điền mẫu 05/GTGT tờ khai thuế GTGT tạm tính trên doanh số đối với kinh doanh ngoại tỉnh như sau:

Phần thông tin chung: Điền đầy đủ các thông tin người nộp thuế bao gồm họ tên, mã số thuế, địa chỉ,kỳ tính thuế, tên cá nhân hoặc tổ chức nộp thuế.

Phần kê khai các chỉ tiêu của bảng:

Chỉ tiêu “Doanh số của hàng hóa dịch vụ chịu thuế” trên Tờ khai thuế GTGT bao gồm doanh thu của HHDV chịu thuế GTGT và được ghi theo loại thuế suất 5% và 10%.

- Chỉ tiêu (21)ghi doanh số của HHDV chịu thuế suất 5%.

- Chỉ tiêu (22) ghi doanh số của HHDV chịu thuế suất 10%.

Chỉ tiêu “Tỷ lệ % tạm nộp tính trên doanh thu” là tỷ lệ (%) giữa thuế GTGT tạm nộp so với doanh thu của HHDV chịu thuế GTGT. Tỷ lệ này là 1% đối với HHDV chịu thuế suất 5% và 2% đối với HHDV chịu thuế suất 10%. Cơ sở kinh doanh phải ghi theo từng loại thuế suất như sau:

- Chỉ tiêu (23) ghi tỷ lệ 1% tạm nộp tính trên doanh thu.

Chỉ tiêu “Tỷ lệ % tạm nộp tính trên doanh thu” là tỷ lệ (%) giữa thuế GTGT tạm nộp so với doanh thu của HHDV chịu thuế GTGT. Tỷ lệ này là 1% đối với HHDV chịu thuế suất 5% và 2% đối với HHDV chịu thuế suất 10%. - Chỉ tiêu (24) ghi tỷ lệ 2% tạm nộp tính trên doanh thu.

Chỉ tiêu “Số thuế tạm tính phải nộp kỳ này” là số thuế GTGT tạm tính phải nộp của HHDV chịu thuế GTGT trong kỳ và được xác định bằng doanh số của HHDV chịu thuế GTGT trong kỳ nhân (x) với tỷ lệ tạm nộp trên doanh thu. Cơ sở kinh doanh phải ghi số thuế tạm tính phải nộp trong kỳ theo từng loại thuế suất thuế GTGT; - Chỉ tiêu (25) ghi số thuế GTGT tạm tính phải nộp kỳ này loại thuế suất 5%.

Chỉ tiêu (25) = Chỉ tiêu (21) x 1%

Chỉ tiêu “Số thuế tạm tính phải nộp kỳ này” là số thuế GTGT tạm tính phải nộp của HHDV chịu thuế GTGT trong kỳ và được xác định bằng doanh số của HHDV chịu thuế GTGT trong kỳ nhân (x) với tỷ lệ tạm nộp trên doanh thu. Cơ sở kinh doanh phải ghi số thuế tạm tính phải nộp trong kỳ theo từng loại thuế suất thuế GTGT;

- Chỉ tiêu (26) ghi số thuế GTGT tạm tính phải nộp kỳ này loại thuế suất 10%.

- Chỉ tiêu (26) = Chỉ tiêu (22) x 2%

Chỉ tiêu (27) “Tổng số thuế phải nộp”: Số liệu ghi vào chỉ tiêu “Tổng số thuế phải nộp” là tổng số thuế tạm tính phải nộp kỳ này của HHDV chịu thuế suất 5% và số thuế tạm tính phải nộp kỳ này của HHDV chịu thuế suất 10%.

Chỉ tiêu (27) = Chỉ tiêu (25) + Chỉ tiêu (26)

2.2 Mẫu 05/GTGT theo Thông tư số 80/2021/TT-BTC và hướng dẫn cách viết

CỘNG HÒA XÃ HỘI CHỦ NGHĨA VIỆT NAM

Độc lập – Tự do – Hạnh phúc

TỜ KHAI THUẾ GIÁ TRỊ GIA TĂNG

(Áp dụng đối với người nộp thuế tính thuế theo phương pháp khấu trừ có hoạt động xây dựng, chuyển nhượng bất động sản tại địa bàn cấp tỉnh khác nơi đóng trụ sở chính)

Kỳ tính thuế: Tháng … năm … /Lần phát sinh ngày … tháng … năm …

| Lần đầu: □ | Bổ sung lần thứ: … |

Tên người nộp thuế:…………………………………………………………………………

Mã số thuế:

Tên đại lý thuế (nếu có):……………………………………………….

Mã số thuế:

Hợp đồng đại lý thuế: Số…………… ngày………………………

Địa chỉ nơi có hoạt động xây dựng, chuyển nhượng BĐS:

Phường/xã…..….… Quận/Huyện …… Tỉnh/Thành phố……….

Kê khai nghĩa vụ thuế:

Đơn vị tiền: Đồng Việt Nam

| STT | Hoạt động | Doanh thu chưa có thuế giá trị gia tăng | Tỷ lệ (%) thuế giá trị gia tăng | Thuế giá trị gia tăng phải nộp |

| 1 | Hoạt động xây dựng | |||

| 2 | Hoạt động chuyển nhượng bất động sản | |||

- Kê khai thông tin của hợp đồng xây dựng:

| STT | Số hợp đồng | Ngày hợp đồng | Tên chủ đầu tư | Mã số thuế của chủ đầu tư (nếu có) | Địa chỉ nơi có công trình | Tổng giá trị hợp đồng (chưa có thuế GTGT) | |||

| Số nhà, đường phố | Phường/xã | Quận/huyện | Tỉnh/TP | ||||||

Tôi cam đoan số liệu khai trên là đúng và chịu trách nhiệm trước pháp luật về số liệu đã khai./.

|

NHÂN VIÊN ĐẠI LÝ THUẾ Họ và tên:……. Chứng chỉ hành nghề số:……. |

…, ngày……. tháng……. năm……. NGƯỜI NỘP THUẾ hoặc ĐẠI DIỆN HỢP PHÁP CỦA NGƯỜI NỘP THUẾ (Chữ ký, ghi rõ họ tên; chức vụ và đóng dấu (nếu có)/Ký điện tử) |

Tải: Mẫu số 05-GTGT theo Thông tư 80

Hướng dẫn điền mẫu 05/GTGT theo Thông tư 80/2021/TT-BTC ngày 22/9/2021 của Bộ trưởng Bộ tài chính như sau:

Phần thông tin chung: Điền đầy đủ các thông tin người nộp thuế bao gồm họ tên, mã số thuế, địa chỉ,kỳ tính thuế, tên cá nhân hoặc tổ chức nộp thuế. Khai thông tin địa chỉ nơi có hoạt động xây dựng, chuyển nhượng bất động sản khác tỉnh với nơi người nộp thuế đóng trụ sở chính.

Kê khai nghĩa vụ thuế:

Cột hoạt động: Khai theo từng hoạt động mà người nộp thuế có phát sinh, cụ thể:

- Hoạt động xây dựng: Khai khi người nộp thuế thuộc đối tượng nộp thuế GTGT theo phương pháp khấu trừ là nhà thầu xây dựng, ký hợp đồng trực tiếp với chủ đầu tư để thi công công trình xây dựng tại địa bàn khác tỉnh, thành phố trực thuộc trung ương với nơi người nộp thuế đóng trụ sở chính.

- Hoạt động chuyển nhượng bất động sản: Khai khi người nộp thuế thuộc đối tượng nộp thuế GTGT theo phương pháp khấu trừ có hoạt động chuyển nhượng bất động sản tại địa bàn khác tỉnh, thành phố trực thuộc trung ương với nơi người nộp thuế đóng trụ sở chính.

Khai doanh thu chưa có thuế giá trị gia tăng của từng hoạt động, cụ thể:

Hoạt động xây dựng: Khai doanh thu chưa có thuế giá trị gia tăng của hoạt động xây dựng tại từng tỉnh.

Hoạt động chuyển nhượng bất động sản: Khai doanh thu chưa có thuế giá trị gia tăng của hoạt động chuyển nhượng bất động sản tại từng tỉnh.

Khai tỷ lệ (%) thuế giá trị gia tăng của từng hoạt động, cụ thể:

Hoạt động xây dựng: 1%.

Hoạt động chuyển nhượng bất động sản: 1%.

Khai thuế GTGT phải nộp của từng hoạt động, cụ thể:

Hoạt động xây dựng: doanh thu chưa có thuế giá trị gia tăng của hoạt động xây dựng tại từng tỉnh x 1%

Hoạt động chuyển nhượng bất động sản: doanh thu chưa có thuế giá trị gia tăng của hoạt động chuyển nhượng bất động sản tại từng tỉnh x 1%

Kê khai thông tin của hợp đồng xây dựng:

Khai thông tin liên quan đến hợp đồng xây dựng gồm số hợp đồng, ngày hợp đồng, tên chủ đầu tư, mã số thuế của chủ đầu tư (nếu có), địa chỉ nơi có công trình (số nhà, đường phố, phường/xã, quận/huyện, tỉnh/TP), tổng giá trị hợp đồng (chưa có thuế GTGT).

Người nộp thuế chỉ kê khai lần đầu khi hợp đồng được ký kết hoặc khai bổ sung, thay đổi khi phát sinh thay đổi hợp đồng, giá trị hợp đồng.

Phần ký tên, đóng dấu:

Người đại diện theo pháp luật của NNT hoặc người đại diện hợp pháp của người nộp thuế ký tên, đóng dấu hoặc ký điện tử để nộp tờ khai đến cơ quan thuế và chịu trách nhiệm trước pháp luật về số liệu đã khai.

III. Giải đáp một số thắc mắc liên quan đến mẫu 05/GTGT

3.1 Hạn nộp tờ khai Mẫu 05/GTGT

Hạn nộp tờ khai mẫu 05/GTGT quy định tại Luật Quản lý thuế và các văn bản hướng dẫn liên quan. Thông thường, hạn nộp tờ khai Mẫu 05/GTGT là trong vòng 10 ngày kể từ ngày nghiệm thu công trình.

3.2 Nộp tờ khai Mẫu 05/GTGT trễ hạn có bị phạt không?

Việc nộp tờ khai Mẫu 05/GTGT trễ hạn thường sẽ bị phạt. Dưới đây là một số điểm mà bạn cần biết về việc phạt khi nộp tờ khai Mẫu 05/GTGT trễ hạn:

- Mức phạt: Mức phạt thường được tính dựa trên số tiền thuế GTGT chưa nộp và thời gian trễ hạn. Mức phạt có thể là một khoản tiền cố định hoặc được tính dựa trên tỷ lệ phần trăm của số tiền thuế GTGT chưa nộp.

- Thời gian tính phạt: Thời gian tính phạt thường bắt đầu từ ngày hết hạn nộp tờ khai GTGT cho đến khi bạn nộp đủ số thuế GTGT chưa nộp.

- Tính chất của việc trễ hạn: Trễ hạn nộp tờ khai GTGT có thể được coi là vi phạm thuế và có thể kéo theo các hậu quả pháp lý, bao gồm các biện pháp truy thu thuế, phạt và sự kiểm tra, kiểm tra thuế từ cơ quan thuế.

- Ngoài ra: Ngoài việc bị phạt, việc nộp tờ khai GTGT trễ hạn cũng có thể ảnh hưởng đến uy tín tài chính và hình ảnh của doanh nghiệp trong mắt cơ quan thuế và các bên liên quan khác.

Vì vậy, để tránh phạt và rủi ro pháp lý, quan trọng là tuân thủ thời hạn nộp tờ khai GTGT theo quy định của cơ quan thuế địa phương. Nếu bạn không thể nộp đúng hạn, hãy liên hệ với cơ quan thuế để được hỗ trợ và giải quyết tình hình một cách sớm nhất có thể.

3.3 Nộp sai số liệu trong tờ khai Mẫu 05/GTGT có bị xử lý không?

Việc nộp sai số liệu trong tờ khai Mẫu 05/GTGT có thể dẫn đến các hậu quả và xử lý từ cơ quan thuế. Dưới đây là một số điểm mà bạn cần biết về việc này:

- Kiểm tra và sửa chữa: Trong một số trường hợp, nếu cơ quan thuế phát hiện ra sai sót trong tờ khai, họ có thể cho phép bạn sửa chữa thông tin và nộp tờ khai lại trước một thời hạn nhất định. Tuy nhiên, điều này thường chỉ áp dụng cho các sai sót nhỏ và được sửa chữa kịp thời.

- Xử Phạt: Nếu sai sót trong tờ khai là do sơ suất hoặc vi phạm quy định về thuế, bạn có thể bị áp đặt mức phạt từ cơ quan thuế. Mức phạt có thể được tính dựa trên số tiền thuế GTGT chưa đúng, thường là một khoản tiền cố định hoặc theo tỷ lệ phần trăm của số tiền thuế GTGT chưa nộp.

- Kiểm tra thuế và truy thu thuế: Nếu sai sót trong tờ khai dẫn đến việc khai thiếu hoặc khai sai số liệu, cơ quan thuế có thể tiến hành kiểm tra thuế để xác định và truy thu số thuế chưa nộp hoặc chưa khai đúng.

- Hậu quả pháp lý: Nếu việc nộp tờ khai sai số liệu được xem xét là một vi phạm thuế, có thể có các hậu quả pháp lý, bao gồm các biện pháp truy thu thuế, phạt và sự kiểm tra, kiểm tra thuế từ cơ quan thuế.

Do đó, để tránh các hậu quả và xử lý từ cơ quan thuế, quan trọng là kiểm tra kỹ lưỡng thông tin trước khi nộp tờ khai và tuân thủ quy định của pháp luật thuế. Nếu bạn phát hiện sai sót sau khi nộp tờ khai, hãy liên hệ với cơ quan thuế ngay lập tức để được hướng dẫn và giải quyết vấn đề một cách sớm nhất có thể.

3.4 Cần lưu ý gì khi điền tờ khai Mẫu 05/GTGT?

Doanh nghiệp cần điền tờ khai đầy đủ, chính xác và theo đúng hướng dẫn của Bộ Tài chính.

Tờ khai cần được ký xác nhận bởi người nộp thuế hoặc đại diện hợp pháp của người nộp thuế, và có đóng dấu (nếu có).

Doanh nghiệp cần lưu giữ tờ khai đã nộp trong thời hạn theo quy định của pháp luật về lưu trữ hồ sơ.

Hy vọng với những thông tin ACC đã cung cấp sẽ giúp bạn giải đáp được những thắc mắc về vấn đề trên. Nếu bạn cần hỗ trợ hãy đừng ngần ngại mà liên hệ với Công ty Kế toán Kiểm toán Thuế ACC, để được chúng tôi hỗ trợ nhanh chóng. ACC cam kết sẽ giúp bạn có trải nghiệm tốt nhất về các dịch vụ mà mình cung cấp đến khách hàng. Chúng tôi luôn đồng hành pháp lý cùng bạn

HÃY ĐỂ LẠI THÔNG TIN TƯ VẤN